界面新闻获悉,达达集团于北京时间5月13日凌晨正式向美国证券交易委员会(SEC)公开递交F-1招股文件,计划以“DADA”为证券代码在美国纳斯达克挂牌上市,高盛亚洲、美银证券和杰富瑞担任联席主承销商。

达达集团的最终筹资额目前尚未确定,用作“占位符”的暂定筹资额为1亿美元。

据招股书显示,达达集团收入近三年持续高速增长,尤其2019年下半年实现加速增长,同比增速达90%,2020年一季度收入增速进一步提升至109%。

在收入加速增长的同时,公司的整体运营费率呈下降趋势,亏损率近三年来持续收窄。经调整的净亏损率在2019年大幅优化近一半至45.8%,2020年第一季度在此基础上继续大幅优化至17.6%。

不过,达达也在招股书中表示,预计将继续增强按需交付能力,开发和推出新的服务产品和解决方案,扩大现有市场的客户基础并渗透到新市场,并继续投资和创新技术基础设施,因此短期内将增加成本,实现盈利还需要时间。

招股书显示,达达集团的净收入中有很大一部分来自少数几家客户,包括京东集团、沃尔玛集团和永辉。前两者均为达达集团的战略投资方及股东。

达达集团成立于2014年,2016年4月,达达和京东到家宣布合并;2016年,达达获得京东和沃尔玛集团投资的2.5亿美元;2018年8月9日,达达集团宣布已完成最新一轮5亿美元融资,沃尔玛和京东分别追投。

招股书显示,2017年、2018年、2019年和2020年前三个月期间,京东带来的收入在达达集团总收入中的占比分别是56.7%、49.1%、50.5%和37.8%;沃尔玛带来的收入占比为4.6%、13.0%和14.9%。

达达集团在招股书中表示,虽然达达集团计划扩展客户,但在可预见的未来,京东集团将继续占据由达达快送平台产生的服务收入的很大一部分,沃尔玛集团和永辉集团将继续占据由京东到家平台产生的收入的重要部分。

来自达达集团招股书

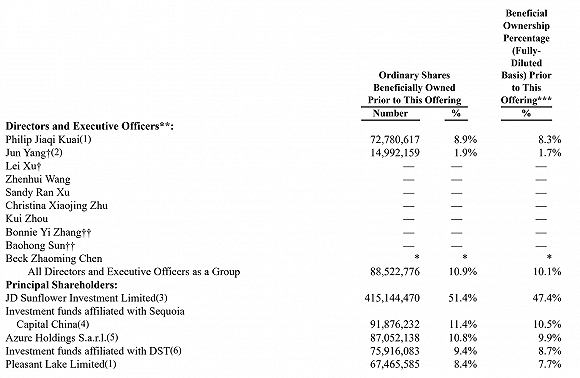

招股书披露,IPO前,达达集团创始人兼CEO蒯佳祺持有8.3%的股份,联合创始人兼CTO杨骏持股1.7%;而京东集团则持有47.4%的股份,红杉资本中国基金、沃尔玛和DST分别持有10.5%、9.9%和8.7%的股份(完全摊销后)。达达集团创始人兼CEO蒯佳祺任董事会主席及CEO。

作为国内领先的本地即时零售和配送平台,达达集团旗下有达达快送和京东到家两大核心业务平台。

达达快送是达达集团旗下的本地即时配送平台,通过众包模式,为即时配送中订单的频繁波动合理匹配运力,高效应对全年中各个订单量峰值。截至2020年3月31日,达达快送的同城配送业务已覆盖全国700多个县区市、“最后一公里”的业务则覆盖全国超过2400个县区市。2019年4月至2020年3月,达达快送平台的超过634000名骑手总计交付8.22亿份订单。

京东到家是达达集团旗下中国最大的本地即时零售平台之一,业务覆盖全国超过700个县区市。依托达达快送和零售合作伙伴,京东到家为消费者提供超市便利、生鲜果蔬、医药健康等海量商品1小时配送到家的服务体验。

招股书中援引艾瑞咨询的统计数据显示,达达集团旗下两大平台在商超即时零售、社会化即时配送两个领域中市场占有率均为第一。

简体中文

简体中文