尽管美债的跌势在过去两周已有所缓和,但对这一“全球资产定价之锚”下一步走向的辩论,却在华尔街变得愈发火爆,越来越多的投行机构在近期加入了这场大论战。而与此同时,本周美债市场或许又将迎来一个极为关键的大事周,最新CPI数据的重磅出炉、美联储高官的密集讲话以及新一轮债券标售高峰来临,都可能令未来一周债市的动荡加剧。

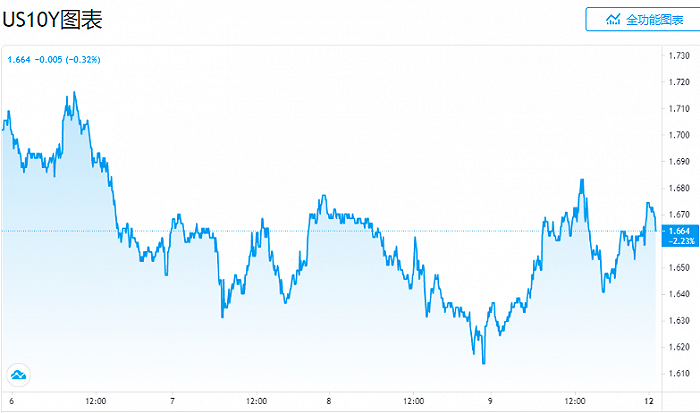

美债收益率上周五上扬,收窄了当周早些时候的跌势。当天公布的3月生产者物价指数(PPI)高于预期,显示通胀开始上扬,与其他显示美国经济正从大流行中稳步复苏的乐观报告一致。PPI数据公布后,美债收益率全线触及日高。

美国劳工部上周五公布的数据显示,3月PPI环比上涨1%;2月份为上涨0.5%。接受外媒调查的经济学家预期中值为上涨0.5%。不含食品和能源的核心PPI环比上涨0.7%。同比计算,3月总体PPI比上年同期上涨4.2%,是2011年以来最大同比涨幅。

有可能转嫁给消费者的生产者价格正在迅猛上涨,给如火如荼的未来几个月通胀路径辩论火上浇油。受此推动,10年期美债收益率上周五尾盘上涨3.93个基点,报1.6585%。

其他周期收益率方面,2年期国债收益率当天上涨0.6个基点,报0.1548%;5年期国债收益率上涨2.76个基点,报0.8627%;30年期国债收益率上涨2.25个基点,报2.3293%。目前,美债收益率曲线已成为衡量债券市场风险情绪的晴雨表,该曲线在上周五PPI数据公布后趋陡,2年和10年期美债收益率差升至150基点。

展望本周,债市的动荡有可能骤然加剧。事实上,翻开本周的财经日历,投资者可以发现多个重量级风险事件。

重磅的通胀数据

随着上周五远超预期的美国PPI数据再度引发了市场对再通胀交易的押注,本周二将公布的美国3月消费者物价指数(CPI),无疑将成为眼下债市的头等大事。 市场目前预期该月数据料大幅跳升,同比可能增长2.5%,超过美联储2%的通胀目标。

分析人士指出,本周的CPI数据预计也会出现类似上周PPI一样的基期效应。鉴于主要通胀指标在疫情之初下降,基期效应料将导致同比数据迅速提高。尽管在某种意义上,数据将因上年同期数据的大幅下滑而失真,不过,如果交易员们越来越觉得这标志着一种趋势的开始,他们可能不愿忽视这一加速趋势——正如他们在上周五强于预期的PPI发布后所做的那样。

OANDA高级市场分析师Edward Moya表示,如果本周通胀数据确实升温,可能成为美国国债收益率进一步走高的催化剂。

“我们目前还没有见到太多再通胀交易的强劲动能,因为人们在等待更多数据,”纽约梅隆银行(Bank of New York Mellon Corp.)市场策略主管Daniel Tenengauzer表示。“而随着数据的陆续出炉,我们可能会看到再通胀交易在今年年中愈演愈烈”。

Tenengauzer表示,“从这一点来看,每次通胀数据发布都很重要,因为通胀保持在2.5%的时间越长,你持有固定收益资产的损失就越大”。CPI同比增速达到2.5%还要追溯到疫情爆发前。

密集的官员讲话

除了CPI数据外,本周美联储官员也将密集登场。其中,美联储主席鲍威尔将两次露面:北京时间周一早晨7点,鲍威尔出席哥伦比亚广播公司(CBS)的节目《60分钟》;周四凌晨0点,鲍威尔将在华盛顿经济俱乐部发表讲话。

在日内早间率先发表的最新讲话中,鲍威尔表示,2008年金融危机重演的可能性“非常低”,美联储将支持经济,直到复苏完成。对于市场最为敏感的通胀话题,鲍威尔指出,现在看来,庞大的联邦赤字并不会导致通货膨胀。的确希望通胀在一段时间内“适度”高于2%。

而在鲍威尔讲话之余,本周美联储副主席克拉里达、纽约联储主席威廉姆斯、旧金山联储主席戴利、堪萨斯城联储主席乔治、克利夫兰联储主席梅斯特、波士顿联储主席罗森格伦和亚特兰大联储主席博斯蒂克等美联储高官也将发表公开演讲。可以说,未来一周将是近期美联储官员登场最为密集的一段时间。

此前,纽约联储执行副主席Lorie Logan上周四发表的最新讲话令人猜测美联储将增加债务购买,他表示美联储计划对所购买品种进行微小的技术调整,并更加频繁地更新对所购品种的分配,本周美联储官员是否会有这方面的更多表态无疑值得投资者密切留意。

巴克莱策略师上周五在一份报告中表示,美联储调整所购债券的构成比例可能会使7年至20年期债券受益。摩根大通则称,由于美联储会调整国债购买比例,以保证对各期限国债的购买量与各自流通中规模相称,对7至20年期国债的月买入量应该会增加31亿美元。

疯狂的标债高峰

而最后,在上述经济数据和官员讲话之外,本周美债市场还有一个重头戏,那就是新一轮的标债高峰来临。未来几周市场将迎来3700亿美元的巨额新债,其中本周美国财政部将先行标售1200亿美元的三年期、10年期和30年期国债。

BMO Capital Markets在一份研究报告中称,“供应仍是最重要的问题,在疫情期间的大部分时间里,发行过程普遍都很顺利,但近期一级市场的波动令美债标售再度受到关注。"

一些业内人士担心,这可能再度打压美债价格并推高收益率。

Seaport Global Holdings董事总经理Tom Di Galoma表示,收益率再次急升只是时间问题。“在我看来,10年期美债收益率本周有可能轻松再次触及1.75%的水平,”他补充称。

简体中文

简体中文