见习记者 王鑫

中信证券再抛大额融资计划。

2月的最后一个交易日,券商龙头中信证券发布配股预案,将向全体A+H股股东配股,拟每10股配1.5股,累计募资不超过280亿元。

以中信证券截至2020年12月31日的总股本129.27亿股为基数测算,此次配售股份数量不超过19.39亿股,其中A股配股股数不超过15.97亿股,H股配股股数不超过3.42亿股。

配股预案暂未公布配股价格。中信证券表示,配股的价格将采用市价折扣法确定,并参考中信证券的股票在二级市场的价格、市净率和市盈率等估值指标。

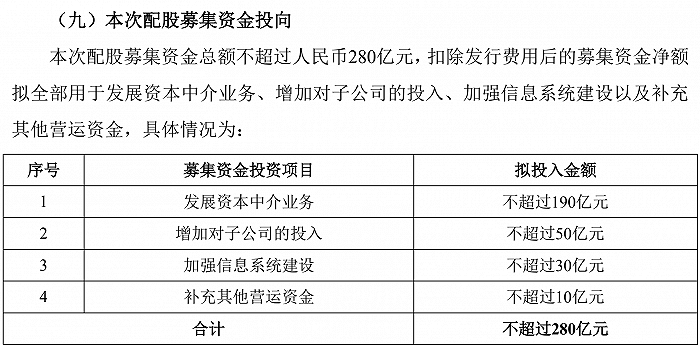

根据中信证券的规划,募集资金中不超过190亿用于发展资本中介业务,业务类型包括但不限于融资融券、股票质押、收益互换、股权衍生品、大宗商品衍生品、做市交易、跨境交易等业务。资本中介业务依赖于公司的资本实力、交易定价能力和产品设计能力。

此外,本次募资额不超过50亿用于增加对子公司的投入、不超过30亿元增强信息系统建设、不超过10亿元补充其他营运资金。

若能成功实现配股,中信证券的净资产规模势必将大幅增加,进而导致公司短期内每股收益(

EPS)和加权平均净资产收益率(

ROE

)等指标可能出现一定幅度的下降。

同日,中信证券发布

2021-2013年年股东回报,中信证券将在未来

3

年采取现金、股票方式或者现金和股票相结合的方式进行利润分配,并尽可能保证每年利润分配规模不低于当年实现的归属于母公司股东净利润的

20%

。

值得一提的是,中信证券将执行差异化的分配政策,现金分红比例最高可达

80%。

中信证券称,若公司发展阶段属成熟期且无重大资金支出安排的,进行利润分配时,现金分红在该次利润分配中所占比例最低应达到

80%;若公司发展阶段属成熟期且有重大资金支出安排的,进行利润分配时,现金分红在该次利润分配中所占比例最低应达到

40%

;若公司发展阶段属成长期且有重大资金支出安排的,进行利润分配时,现金分红在该次利润分配中所占比例最低应达到

20%

。

以

2019年为例,中信证券当年实现归母净利润

122.88

亿元,派发现金红利

64.63

亿元,分红比例高达

52.85%

。

中信证券近年来在资本市场动作频频,力争打造

“航母

”

级券商。

2020年

1

月,中信证券实施定向增发,用于收购广州证券,此次增发共发行了

8.1

亿股新股,发行价为

16.62

元,累计募资

134.6

亿元。

2021

年

1

月

6

日,中信证券发布公告称,公司将发行面值总额不超过

800

亿元公司债券。本次公司债券分期发行,首期发行自同意注册之日起

12

个月内完成,其余各期债券发行,自同意注册之日起

24

个月内完成。

截至

2020年

9

月底,中信证券资产

1.04

万亿,成为首家资产破万亿的券商,负债总额为

8603.5

亿元,杆杆率为

5.68

,位居中金公司和中信建投之后。

目前,券商业务重心从传统的经纪业务和投行业务等转向创新业务,如投资、衍生品、两融业务等。开展上述业务需券商补充大量自有资金,这也导致券商密集补充资本金。

2020年,共有

8

家券商实施增发,累计募资

694

亿元;

6

家券商实施配股,累计募资

372

亿元。

简体中文

简体中文