7月10日,中国证券业协会发布2019年度证券公司经营业绩排名情况,除公布营收、净利、净资产收益率等重要财务指标外,证券公司对信息系统的投入、信息技术人员薪酬以及境外子公司业务占营业收入比例等排名也浮出水面,中证协总计公布了38项指标排名。

其中,中信证券在总资产、净资产、营业收入、净利润、托管证券市值、交易单元席位租赁收入、代理销售金融产品收入、投资银行业务收入、承销与保荐业务收入、股票主承销佣金、度担任资产证券化管理人家数、财务顾问业务收入、代理机构客户买卖证券交易额、度基于柜台与机构客户对手方交易业务收入、度融资类业务利息收入、融资融券业务利息收入、度证券投资收入、度股权投资收入等18方面排名第一。

2019年资本市场深化改革持续推进,证券行业紧紧围绕“四个突出”,把握资本市场“看门人”、直接融资“服务商”、社会财富“管理者”、资本市场“稳定器”和市场创新“领头羊”的定位,持续增强资本实力,盈利能力得到显著提升。证券公司通过资本市场做优做强,同时,差异化、特色化发展趋势进一步显现。

盈利能力方面中信证券、国泰君安多领域领跑

截至2019年末,行业总资产7.18万亿元,净资产1.95万亿元,分别较上年同期增长15.69%、6.63%;行业净资本1.61万亿元,较上年同期增长2.35%。2019年度证券行业业绩明显改善,扭转连续三年同比下滑趋势,全行业实现营业收入3,520.44亿元,较上年同期增长38.65%;行业实现净利润1,137.12亿元,较上年同期增长106.29%。2019年证券行业净资产收益率为6.29%,较上年提高了2.73个百分点,行业整体盈利能力有所增强。

其中,总资产前十名的是中信证券 (6215亿) 国泰君安 (4327亿)、 华泰证券 (4325亿)、招商证券(3500亿) 广发证券(3494亿)海通证券 (3470亿) 申万宏源(3223亿)银河证券 (2779亿) 中信建投 (2666亿) 中金公司 (2369亿)。

净资本排名方面,国泰君安以1019亿元位列第一,中信证券以1008亿元居第二,这是唯二的两家净资本突破千亿的券商,前十的还包括海通证券(824亿元)、华泰证券(823亿元)、银河证券(733亿元)、广发证券(668亿元)、申万宏源(647亿元)、招商证券(562亿元)、中信建投(540亿元)、东方证券(427亿元)。

营业收入前十名分别是中信证券(268.67亿元)、国泰君安(211.54亿)、华泰证券(177.27亿)、海通证券(158.77亿)、招商证券(147.02亿)、申万宏源 (135.54)、中信建投 (127.40亿)、国信证券 (122.34亿)、银河证券 (121.28亿)。

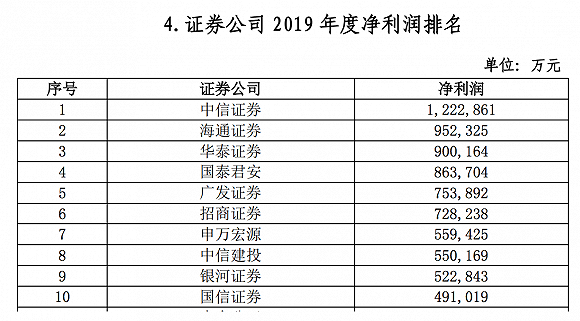

净利润收入排名来看,前十的分别是中信证券(122.29亿)、海通证券 (95.23亿)、华泰证券(90.02亿)、国泰君安 (86.37亿)、广发证券(75.39亿)、招商证券 (72.82亿)、申万宏源(55.94亿)、中信建投(55.02亿)、银河证券(52.28亿)、国信证券(49.10亿)。

在年度净资产收益率排名方面,第一位的是东方财富,收益率为13.76%。中信建投证券以10.56%的成绩居其次,东莞证券净资产收益率位10.08%居第三位。为列第四~第十名的分别是华林证券(9.38%)、中金公司(9.37%)、财通证券(9.13%)、国信证券(9.08%)、招商证券(8.79%)、华安证券(8.61%)、广发证券(8.55%)。

除了以上几点综合指标,加强境外业务也是券商近年来的发展重点。境外子公司证券业务收入占营业收入比例排名方面,海通证券位列第一,占比高达26.12%,其次是占比为24.5%的中金公司,中信证券、华泰证券占比居前,分别为11.09%和10.75%,此外,境外子公司证券业务收入占营业收入比例排名前十的还包括信达证券(9.39%)、国泰君安(9.37%)、光大证券(7.78%)、山西证券(7.53%)、国元证券(7.52%)银河证券(6.32%)。

中信、建投、中金投行分列前三

设立科创板并试点注册制是资本市场深化改革的重大举措。证券行业发挥投行专业优势,积极服务科技创新型企业上市融资。2019年7月科创板正式开板以来,资本市场直接融资金额大幅提升。

2019年证券行业投行业务收入达到479.89亿元,同比增长30.91%,占营业收入比例达13.63%。2019年证券公司实现股票主承销佣金收入124.75亿元,同比增长67.65%,债券主承销佣金收入202.34亿元,同比增长35.57%,行业服务实体经济直接融资能力进一步提升。

投资银行业务收入方面,中信证券2019年的投行业务收入为37.36亿元,中信建投36.07亿元,中金公司28.78亿元,分别为冠亚季军。此外,投行业务收入去年排名前十的还包括海通证券(20.33亿元)、国泰君安(19.49亿元)、华泰证券(17.97亿元)、招商证券(16.73亿元)、国信证券(14.03亿元)、广发证券(13.38亿元)、光大证券(13.26亿元)。

经纪业务国君中信领先,8家券商收入超30亿

2019年证券行业积极探索财富管理业务转型,实现经纪业务收入826.41亿元,较上年同期增长25.06%。同时,实现代理销售金融产品收入43.56亿元,较上年同期增长13.15%;实现投资咨询业务收入37.72亿元,较上年同期增长21.58%。客户证券资产规模达44.43万亿元,同比增长32.33%。代理销售金融产品业务收入、投资咨询业务收入及代理机构客户买卖证券交易额占比等指标排名靠前的证券公司与整体营业收入的排名重合度较低,且多数为中小证券公司。行业寻求差异化、特色化的发展方向有助于服务居民财富管理能力的进一步提升。

经纪业务收入方面,国泰君安和中信证券2019年经纪业务收入规模相当,分别为50.88亿元、49.44亿元,排名行业内第一、二位。经纪业务收入超过30亿元的有8家,超过20亿元的有14家。除了国泰君安和中信证券外,排名前十的还包括银河证券 (38.96亿元)、国信证券(38.87亿元)、广发证券(38.17亿元) 、华泰证券(37.78亿元)、招商证券(36.55亿元)、申万宏源(34.56亿元)、海通证券(28.96亿元)、中金公司(26.48亿元)。

国君、华泰、中信信息技术投入最多

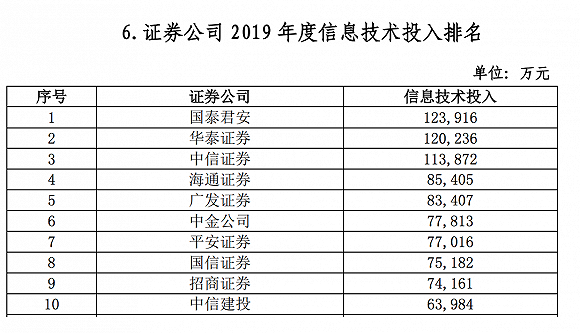

证券公司信息技术投入指标发布以来,证券行业对信息科技重视程度不断增强,行业信息技术投入逐年增长。2019年全行业信息技术投入金额205.01亿元,同比增长10%,占到2018年营业收入的8.07%,较去年同期提高了2.03个百分点。2017年至今证券行业在信息技术领域累计投入达550亿,行业持续加大信息技术领域的投入为行业数字化转型和高质量发展奠定坚实基础。

信息系统投入金额排名方面,国泰君安以12.29亿元的投入名列第一,值得注意的是,这也是国泰君安的第三年领跑。华泰证券位居第二,投入12.02亿元。第三至十名分别是中信证券(11.39亿)、海通证券(8.54亿)、广发证券(8.34亿)、中金公司(7.78亿)、平安证券(7.70亿元)、国信证券(7.52亿)、招商证券(7.42亿)、中信建投(6.40亿)。

券商基本面全面改善,龙头券商或迎来“戴维斯双击”

对于券商行业后续的发展,方正证券研报认为,券商基本面2020年有望全面改善,其中经纪业务将成为券商的业绩爆发点,目前国内疫情基本得到控制,叠加中美贸易战阶段性缓和,预计下半年风险偏好将显著改善,带动市场交投活跃度维持在较高水平,预计全年日均交易量维持在7000亿以上水平。

中金公司研究部金融科技及资本市场行业分析师姚泽宇表示,投资券商板块的短期收益来自于交易情绪提振之下的行业Beta属性,中期受益于资本市场改革带来的政策红利,长期则来自于行业格局的进一步优化之下、头部券商出现份额与盈利的双升。

据中金公司测算,在去年行业业绩高基数的基础之上,今明两年行业的利润增速将分别达到25%/21%,2021年证券行业的利润会回到2,000亿元左右,也就是接近此前2015年的巅峰时期的水平。拉长来看,在一个相对中性的假设之下,未来五年行业的复合增速会达到15%-20%,龙头券商在市场份额提升的基础上有望获得一个20%-30%的内生复合增长、展现出显著的成长属性,有望迎来“戴维斯双击”时刻。

方正证券策略团队认为,近期金融领域的催化剂不断累积,从商业银行发放券商牌照,混业经营的讨论再起,再到允许地方政府专项债合理支持中小银行补充资本金,取消券商转融通业务保证金提取比例限制,金融迎来三因素共振的“起舞行情”。金融起舞前市场处于结构性牛市,如果金融大幅上涨确立牛市格局,参考2014年年底的情形,高估值分位如成长、消费补跌的可能性不大,市场总体呈现精彩纷呈的结构性行情。

简体中文

简体中文