江苏6家A股上市农商行半年报均已出炉。

8月27日晚间,随着无锡银行(600908.SH)、苏农银行(603323.SH)相继公布2020年上半年业绩报告,加上此前已披露业绩的常熟银行(601128.SH)、紫金银行(601860.SH)、张家港行(002839.SZ)、江阴银行(002807.SZ),至此,“江苏农商六杰”中期业绩集结完毕。

报告显示,2020年上半年,无锡银行实现营业收入19.64亿元,同比增长18.59%;实现归属于上市公司股东的净利润6.76亿元,同比增长4.97%。营收增速远大于净利增速的主要原因是今年上半年无锡银行信用减值损失为6.98亿元,同比增长74.5%。

2020年上半年,苏农银行实现营业收入19.24亿元,同比增长10.36%;实现归属于上市公司股东净利润5.93亿元,同比增长2.23%。

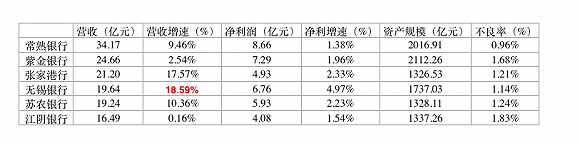

从整体业绩来看,营收增速出现两极分化,

净利增速出现明显放缓。

归结原因,一方面是疫情影响,监管要求金融机构合理让利实体经济。另一方面,这些上市银行纷纷在二季度集中计提了信用减值损失,拨备率也同步有所提高。计提虽然是为加大不良处置力度,加快风险出清,但会影响当期利润。

具体来看,

常熟银行营收和净利润均摘得六家银行榜首,以34.17亿元的营业收入居于六家银行第一,而“吊车尾”的是江阴银行,为16.49亿。但与去年同期相比,无锡银行营收增速最快,为18.59%,江阴银行营收增速最慢,仅为0.16%。

8月10日,银保监会发布数据显示,上半年商业银行累计实现净利润1.0万亿元、同比下降9.4%。其中,农商行净利润增速同比下降11.42%。

在这一行业背景下,“江苏农商六杰”尽管录得营收、净利润正向增长,但净利润增速均大幅下降,除了无锡银行为4.97%,其它各家银行均在2%左右。

疫情之下,商业银行资产质量变化备受关注。据银保监会数据,上半年农商行的不良贷款率为4.22%,“江苏农商六杰”采取多暴露、多核销、多提拨备的策略,加快风险出清。

财报显示,无锡银行不良贷款率为1.14%,张家港行1.21%,苏农银行1.24%,较2019年末均有下降;常熟银行为0.96%,紫金银行1.68%,江阴银行1.83%,均与上年末持平。其中,张家港行不良贷款余额与不良率较年初分别下降0.29亿元和0.17个百分点,实现不良“双降”。

在

全行业不良率上升、拨备覆盖率下降的环境下,资产质量是否能经受住疫情与经济下行双重考验,风险抵补能力如何进一步增强,这是所有银行当前以及未来的必答题之一,而对作为专注服务本地的农商行来说,未来面临的考验亦不小。

此外,在农村金融布局方面,跨区域业务规模扩张成为不少农商行的选择,“江苏农商六杰”动作频频。

6月3日,常熟银行发布公告,拟出资10.5亿认购镇江农商行非公开发行股份5亿股,占发行后总股本的33.33%,成为其第一大股东,远高于第二大股东6.67%的持股比例,基本实现控股。

财报显示,常熟银行在常熟以外地区业务贡献不断增强。报告期内,常熟以外地区营业收入占比59.54%,较年初提高5.88个百分点,营业利润占比58.57%,较年初提高0.69个百分点。

6月23日,无锡银行发布公告,拟出资7.82亿元,与其他发起人股东共同发起设立徐州农村商业银行,无锡银行预计持有成立后的徐州农商行总股本的10.95%。

简体中文

简体中文