作为未上市的两家全国股份制商业银行之一,广发银行于4月27日披露了2020年年报。

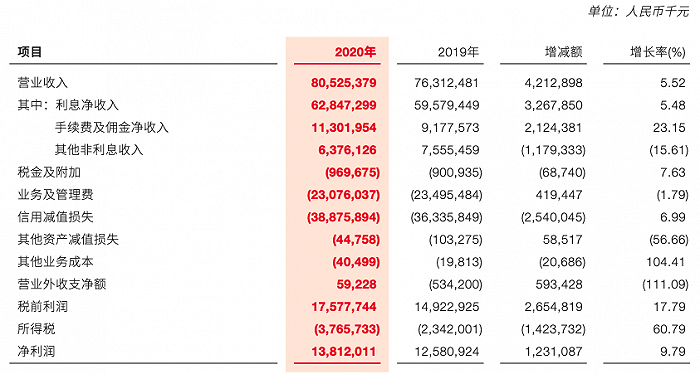

截止到2020年末,广发银行资产规模为3.03万亿元,首次突破三万亿大关,同比增长15.01%;营业收入805.25亿元,同比增长5.52%;实现净利润138.12亿元,同比增长9.79%。

资产质量方面,该行的不良贷款率1.55%,与2019年末持平;拨备覆盖率178.32%,较上年末上升4.91个百分点。

分类别看,该行公司类贷款(含贴现)占比较年初上升5.53个百分点,不良率1.63%,较年初下降0.15个百分点,个人贷款余额占比较年初下降5.53个百分点,不良率1.44%,较年初略有上升。

报告期内,该行计提资产减值损失389.21亿元,较上年增加24.82亿元,同比增长6.81%。主要原因一方面是应对新冠疫情影响,提高拨备覆盖率加强风险抵御能力,计提贷款减值损失相应增加;另一方面为应对理财产品回表资产的影响,计提金融资产投资减值损失增加较多。

自国寿入主以来,该行银保协同的力度较大。去年,该行代理寿险、财险、养老险及银投协同等规模较上年均增长超35%;全行保银协同共同服务对公客户6157户,新开储蓄和信用卡客户126万户,带动基础存款余额1166亿元,较年初净增110亿元。

作为未上市的两家全国股份制商业银行之一(另一家是恒丰银行),广发银行的上市进程多年来一直备受关注,该行也一直为此而努力。在最新披露年报中,该行的最新口径为,“持续做好上市准备基础工作,推进上市差距分析落实,优化提升投资故事,力争早日建立资本补充长效机制。”

事实上,广发银行上市计划经历多次变更,最近一次是2017年7月13日,本已在申请状态的广发银行上市进展被悄然改成“暂时中止”。

2019年7月23日,在广发银行2019年上半年工作会议上,时任中国人寿集团党委书记、董事长的王滨表示,要求广发银行加快推进“三步走”战略深化,围绕“三至五年内实现公开上市”的目标进一步推进战略深化。

截至2020年末,该行核心一级资本充足率、一级资本充足率、资本充足率分别为7.8%、9.85%、12.5%,较上年末分别下降0.55个百分点、0.8个百分点、0.06个百分点。

该行正通过多种渠道补充资本。4月初,据北京产权交易所增资公告,广发银行股份有限公司拟向社会募资不超过400亿元,用于补充核心一级资本金。本次募集资金对应的持股比例不超过47亿股,增资价格不低于8.80元/股。

“启动新一轮股份增发工作,积极推进潜在投资者搜寻与沟通。”该行在年报中称。

截止去年末,该行第一大股东为中国人寿保险股份有限公司,持股43.686%;其次是国网英大国际控股集团有限公司和中信信托有限责任公司,二者均持股15.647%;江西省交通投资集团有限责任公司持股8.184%,其余股东持股比例均不足5%。

简体中文

简体中文