美国当地时间5月22日,全球租车巨头赫兹(Hertz)根据美国《破产法》第11条向美国威尔明顿破产法庭提交了破产保护申请,以求避免对这家有着190亿美元债务的公司位于全球的70万辆车进行强制清算。

作为一系列因新冠疫情申请破产的知名企业之一,赫兹租车早在疫情发生前已经出现了经营滑坡的征兆。过去四年财报连续处于亏损状态。所以在与债主们无法达成一致后,赫兹租车只能通过申请破产保护来避免强制清算。

赫兹租车的破产,多少也使得美联储的脸面有些难看。因为此时距离美联储委托贝莱德开始入市购买二级市场企业债才刚刚过去十天整。作为美联储支撑企业债市场运作的SMCCF工具,美联储不仅会购买投资级企业债和“堕落天使”债券(近期才降级至垃圾级的企业债),甚至可以直接购买类似于HYG、JNK这样的垃圾债ETF。

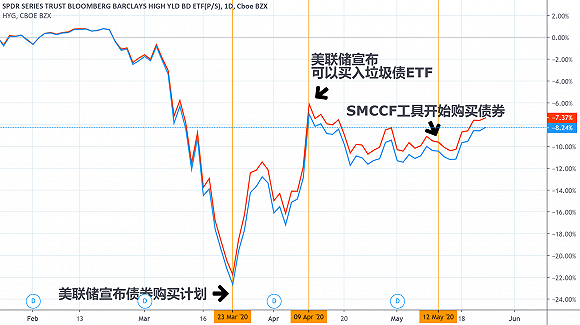

受美联储入场托底的刺激,垃圾债ETF从3月23日低点至今的涨幅已经接近30%。

(两支知名垃圾企业债ETF走势,来源:财联社、TradingView)

在上周四美联储公布的“超七万亿美元”资产负债表中,企业债工具项下已经有了18亿美元的资产,其中包含投资级债券ETF以及一系列垃圾债ETF。

美国当地时间5月19日的参议院听证会上,鲍威尔再度捍卫了购买垃圾债的决定。美联储掌门表示这一操作能够避免债券市场上出现“显而易见的断层”,出现类似于投资级债券市场运转良好,杠杆和非投资级市场举步维艰这样的困难情况。

同时,鲍威尔也强调美联储购买垃圾债ETF主要目的是为了支持市场,而不是往资产负债表里塞入一大堆垃圾债。

但问题正是出在了购买垃圾债ETF上,包括HYG、JNK等市场规模最大的垃圾债ETF都配有这次申请破产的赫兹租车,而且数量还不少。其中市值233亿美元的HYG拥有四笔赫兹债券总价约5000万美元;市值115亿美元的JNK手上则拥有3笔价值约3000万美元的赫兹企业债。两家ETF都持有赫兹去年11月发行的债券,目前已经处于一分钱都不会支付的状态。

根据相关破产法规则,如果美联储不能及时处理掉相关持仓,在赫兹租车完成重组后,美联储手中的资产甚至可能会变为赫兹租车的股权。这将势必引起一系列的法律争议。早在2017年欧洲央行面对斯坦国际控股违约事件“债转股”的困境时,时任行长德拉吉迅速平掉相关仓位避免了后续的争议。

对于持有大量企业债券ETF的美联储而言,接下来几个月势必会面对越来越多的“赫兹困境”,而且恐怕很难以“平仓了事”的方式来解决,目前市场也预期鲍威尔在本周五的视频讲话中对于这一问题进行回答。

简体中文

简体中文