“董事会和管理层对此成绩都比较满意,今年是平安银行深化转型的第二年,一季度优异业绩是一个良好的开端。接下来,平安银行将继续保持业务全面增长势头,打造稳健的资产负债表和有温度的客户经营体系。”

在4月21日的平安银行2021年一季度业绩发布会暨零售开放日上,该行董事长谢永林说道。

在前一天晚上,平安银行(000001.SZ)交出了一份优异的成绩单:今年一季度,实现营业收入417.88亿元,同比增长10.2%;实现净利润101.32亿元,同比增长18.5%。其中,净利润增速创造了2015年以来的最好成绩。

该行在二级市场上也获得了投资者的青睐。一季度,不少投资者加仓平安银行,前十大流通股东累计持有141.60亿股 ,较去年年末增加1.37亿股。易方达蓝筹精选、兴全合润混合基金、兴全商业模式优选等在一季度纷纷买入,成为平安银行前十大流通股东,分别新进持有0.67%、0.35%和0.3%。

或许是受到一季报增长超预期影响,4月21日,平安银行股价上涨6.09%,领涨银行板块,每股收报23.01元。值得注意的是,平安银行已连续三日大涨,累计涨幅超14%。

业绩高速增长三大原因

在谈及平安银行一季度的业绩成长时,谢永林在会上总结了三大原因:

第一是厚积薄发。过去四年,平安银行在零售业务上通过综合金融+科技赋能“杀手锏”实现快速突破,对公则坚持走双轻路线,同业构建顶级交易团队,业务全面开花,全行增长势能正处于快速上升阶段。

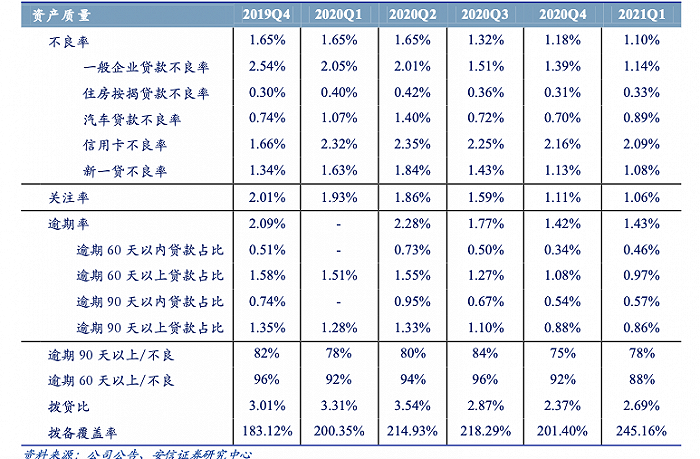

第二是资产优异。从资产质量看,平安银行表内外存量风险资产已经基本出清,新增资产表现良好;从业务结构看,由于零售不良生成稳定、到点定期核销,零售为主的业务结构不需要长时间占用拨备资源。两方面因素结合,全行目前的拨备水平已具备充足的风险抵补能力。扎实的资产质量,是平安银行业绩持续向好的驱动器和安全垫。

第三是着眼未来。谢永林表示,快速发展对资本消耗较快,平安银行将通过利润内生补充资本,更好的支持实体,支持消费,践行金融企业初心。

一季报数据显示,该行不良率连续第三个季度实现“双降”。一季度末不良率较年初进一步下降8个百分点至1.10%,是2014年以来最低水平;同时关注类贷款也实现“双降”。

浙商证券发布研报称,该行的不良优异驱动利润增长。一季度利润增速的显著回升,核心驱动力来自于拨备拖累改善,而这种改善的本质不是“拨备反哺利润”,而是资产质量改善驱动的真实盈利增长。

安信证券分析称,综合来看,2017年以来,平安银行持续大力度处置不良贷款,资产负债表明显出清,对公信贷资产质量显著改善,并在今年一季度形成“不良生成率下行、信用成本稳中有降、利润增速回升、拨备覆盖率回升”的良性循环。

随着国内疫情得到全面控制,经济活动基本回归常态,该行边际风险水平也呈现出逐步好转态势,新增逾期率和新增不良率均已恢复至疫情前水平。

此外,谢永林表示,快速发展对资本消耗较快,平安银行将通过利润内生补充资本,更好地支持实体。

从“零售黑马”到“零售新王”

一季报显示,该行零售业务继续增长。

截至2021年3月末,该行管理零售客户资产(AUM)28026.10亿元,较上年末增长6.8%;个人存款余额7214.34亿元,较上年末增长5.4%,其中个人活期存款余额2551.25亿元,较上年末增长5.3%;零售客户数11039.94万户,较上年末增长3.0%。

在会上,平安银行行长特别助理蔡新发表示,该行“大零售”业务经过四年转型,以增速致胜,平安银行如今已经从过去的“第三梯队”跃升至“第一梯队”,被市场誉为“零售新王”。“从最初的‘零售黑马’到如今的‘零售新王’,我们的自信心增强了。”

平安银行在一季报中指出,2021年是零售转型发展新三年的攻坚之年,平安银行着力强化客群经营导向,通过打法升级、中台打通、组织革新,推动信用卡、私人银行、银保业务创新突破,汽车金融、“新一贷”等零售贷款业务持续升级。

该行高层在会上表示,平安银行以网点开放银行中拓等为渠道打造生态圈,提升综合的获客能力,为零售的长期发展提供动力。在一季度的新客户当中,开放银行已经占到了新货客的1/3。综合金融是平安银行零售一张独有的名片,现在公司正在做新的“1+N”的生态,从账户到信用卡的贷款理财保险一览“1+N”的这种生态来综合化的获客。

该行的私人银行业务继续保持增长,一季度财富客户98.86万户,较上年末增长5.8%,其中私行达标客户6.25万户,较上年末增长9.1%;私行达标客户AUM规模12333.16亿元,较上年末增长9.2%。

据该行零售业务总监兼私财事业部总裁李明介绍,平安私人银行在与原来私行客户的基础上,细分为私行客群、超高净值客群、顶级私行客群,分别提供不同的服务。为此,平安私人银行在产品策略、金融服务策略、增值服务策略等多个方面进行了升级。

简体中文

简体中文