中金公司“回A”之旅再加码。

7月20日,中金公司发布公告称,拟修改A股发行方案。发行数量由4.59亿股变更为14.38亿股,占总股本比例由9.5%上升到24.77%,其他内容不变。

具体而言,修订后的发行方案中,中金公司拟公开发行不超过14.38亿股A股,即不超过A股发行上市后总股本的24.77%。未来中金公司可授权主承销商采用超额配售选择权,且实施超额配售选择权后,公司公开发行A股数量总计不超过14.38亿股。

“目的还是在增加IPO融资规模,扩大资本金”,对于此次中金公司修订A股发行方案,有国内头部券商非银分析师向界面新闻记者表示。

今年3月,中金公司2019年媒体业绩发布会上,新任公司CEO黄朝晖将中金公司当前定调为“战略投入期”。

“我们认为市场份额与人均收入都很重要,但在战略投入期需以市场份额为先;收入增长与ROE都很重要,但在战略投入期需以收入增长为先。”彼时黄朝晖表示,为扩大份额驱动增长,公司将加快补充关键资源,加大人员、资本、IT建设等方面投入,推动规模化发展。

“近期中金宣布发行A股上市也是出于这方面的考虑。”黄朝晖表示。据他介绍,此次A股上市募集资金将全部用于增加公司本金,补充公司运营资金,支持公司境内外业务发展。包括提升核心业务能力,做大新兴业务规模,进一步加强在金融科技国际化等战略领域的投入,并适时把握战略性并购机会。

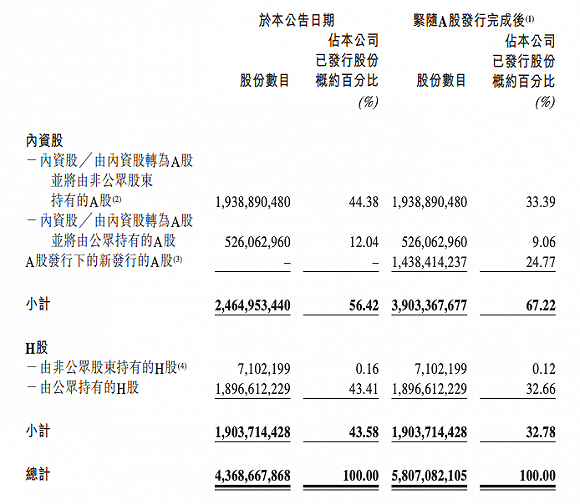

值得一提的是,目前,中金公司已发行H股19.04亿股。如此次公司14.38亿股A股全数顺利发行,则发行后公众持有的中金公司A股数量将超过公众持有的公司H股数量。

其中,由公众持有的H股占发行后股份总数百分比的预期为约32.66%。而由内资股转为A股并将由公众持有部分与新发行的14.38亿股A股,则合计预期将占公司发行后股份总数的33.83%。

中金公司A股发行后股权结构

目前,中金公司A股发行仍须待2020年第三次临时股东大会、2020年第二次内资股类别股东会议及2020年第二次H股类别股东会议批准以及中国证监会及其他相关监管机构批准后,方可作实。

简体中文

简体中文