记者 | 王鑫

IPO审核渐严,除了逾80家拟IPO公司“梦断”上市路外,压实中介机构责任也不再是一句空话,对中介机构的追责或刚刚开始。

近日,国金证券保荐代表人徐懿、牟英彦被深交所出具书面警示监管函。根据文件,保荐代表人存在3项违规行为:对发行人第三方回款的核查意见不准确、未关注发行人合同客户与开票对象存在不一致情形、对发行人居间服务商的核查意见不准确。

值得关注的是,徐懿、牟英彦参与保荐的大汉科技曾被深交所抽中现场督导,也已在2021年1月22日撤回创业板上市申请,这也成为拟IPO公司主动撤回上市申请后第一家被处罚的券商及保代。

近期,证监会多次强调压实压严中介机构责任,决不允许首发上市企业“一撤了之”,对于“带病闯关”的企业将严肃处理。

证监会主席易会满更是直言,撤回申报材料的企业问题并不大,也不是因为做假账,其中一个重要原因是不少保荐机构执业质量不高,“不少中介机构尚未真正具备与注册制相匹配的理念、组织和能力,还在‘穿新鞋走老路’。”

3个月20位保代领罚单,全年奖金归零

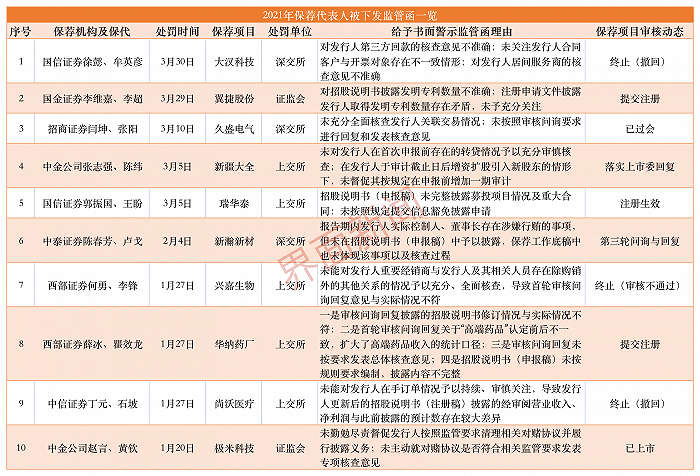

据界面新闻记者统计,今年前3个月,已经有6家券商共计20名保荐代表人被交易所或证监会出具书面警示监管函,分别为国信证券、国金证券、招商证券、中金公司、西部证券和中信证券,其中国信证券和中金公司均有4名保代领到罚单。

处罚的频率及人次远高于往年。据统计,2020年,监管向7家保荐IPO项目的券商、14位保荐代表人采取出具书面警示函的行政监管措施,另有4名保代在保荐定增或可转债项目中因出现违规情形而被出具警示函。

一位头部券商投行人士指出,被处罚的原因是比较常见的关联交易、收入确认、第三方回款等问题,主要还是信息披露质量不高,未做到真实、准确、完整。

“不算冤,活确实糙,大多数都是低级错误,不认真不仔细,材料质量低下,抓到典型当然该罚。”华泰联合前保荐代表人王骥跃向界面新闻记者表示。

除了上述情况之外,也存在比较严重的错误。在中金公司保荐的极米科技IPO项目中,中介机构未按要求清理相关对赌协议并履行披露义务,未主动就对赌协议是否符合相关监管要求发表专项核查意见。

此外,在招商证券保荐的久盛电气项目和西部证券保荐的华纳药厂项目中,保代未按照审核问询要求进行回复和发表核查意见。“不按照提问回答,往往是想蒙混过关。”北京地区一位资深投行人士指出。

该人士续指,从整体来看上述案例处罚偏严重,“收到监管函的券商,在一年一度的券商分类评级中会被扣分,各家券商的分数比较集中,扣一点,分类就会降级,头部机构承压能力强,但对中小机构打击较重。券商分类降级后,投资者保护基金比例就上档,最少几百万就没了。”

除了对机构本身有较大影响外,监管警示函还直接影响保荐代表人的经济利益和职业前景。

2020年12月4日,中国证券业协会发布《证券公司保荐业务规则》,根据第29条内容,保荐机构应当在劳动合同、内部制度中明确保荐业务人员出现被采取与保荐业务执业相关的自律监管措施、自律处分、行政监管措施等情形的,应当退还相关违规行为发生当年除基本工资外的其他薪酬。

此外,中国证券业协会还建立了保荐代表人名单A、B、C三档分类机制,其中C类为最近3年内受过证监会行政监管措施、行业自律组织纪律处分或自律管理措施的保荐代表人名单。

信披边界何处寻?

截至今年6月和9月,科创板和创业板试行注册制分别满2年和1年。实施注册制后,申报IPO的企业越来越多,上市节奏也越来越快,但也因此形成了注册制下的IPO“堰塞湖”,排队上市的企业一度超过800家。为此证监会多措并举,以缓解拥挤的上市通道,包括实施现场检查和现场督察、强化信息披露等。

“注册制强调以信息披露为核心,发行条件更加精简优化、更具包容性,总体上是将核准制下发行条件中可以由投资者判断事项转化为更严格、更全面深入精准的信息披露要求。”证监会主席易会满3月20日在中国高层发展论坛上表示,但中国的市场决定了,仅仅靠形式上的充分披露信息还不够,我们始终强调信息披露的真实准确完整,在审核中对信息披露质量严格把关,这是当前阶段的必要务实之举。

据界面新闻记者了解,近期,监管层督促券商龙头中信证券进行内部整改,质疑内控有效性,中信证券投行部门正在对股权、债权、并购重组等全条线业务进行自查,所有投行项目需在做完第三方独立机构检查后报告给监管。

加强信息披露是共识,但不少市场人士坦言,信息披露的边界不易寻找。

“如果都是披露到头发,没有一家企业符合上市条件,把一个企业问死太容易了。”前述北京地区投行人士对界面新闻记者表示,保代工作并不是不细致,有些东西不能写,有些东西没必要写,有些东西想不到写,写出来也是无关痛痒,好的投行人员会评估这个事情披露与否的必要性,以及这个问题对上市的实质影响。

“证监会这样搞,就没有投行存在的必要性了,都如实披露,鸡毛蒜皮的说半天,公司价值没人管。”该人士补充说道。

王骥跃也认为,受处罚的券商可能觉得有点冤,还有很多做得更差的IPO项目并没有受到处罚,有些事并没有明确的标准,有些事对“可投性”完全不重要。

头部券商一位投行高管则表示,信披太细主要原因是注册制的推出,股票发行上市条件更包容,而二级市场本身的估值定价能力还有待提高,导致申报的项目比较多。因此,审核机构肯定是优中选优,问得就必然会过细,这又导致信披越来越细。不过这种趋势也确实对招股书的可读性有一定影响,需要改革。

简体中文

简体中文