从蹿长到蔓延,再到可控,新冠疫情几乎贯穿了2020年的整个一季度,快递业因此受灾严重,行业整体业务量增速同比大降19.3个百分点。但就在4月24日,顺丰交出了一份逆势上涨的财报。

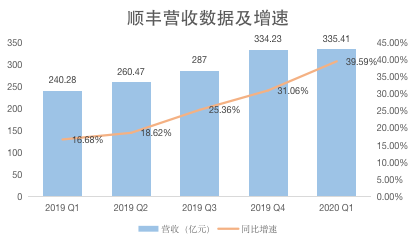

数据显示,顺丰2020年Q1实现营收335.41亿元,同比增长39.59%,期间,实现业务量17.2亿件,同比增长75.15%,大幅领先于3.2%的行业增速,市场占有率达到13.7%,进入行业TOP 3。

36氪制图;数据来源:财报

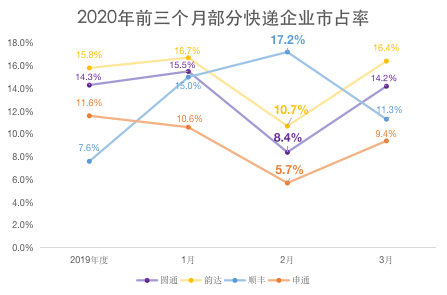

作为快递行业老兵,顺丰上一次拿到两位数的市占率还是在2014年,彼时之后其市场份额一再缩水,从2017年开始连续三载落在“三通一达+百世”身后,到去年仅为7.6%。执着于中高端市场的“贵族”身份,却也终是画地为牢,顺丰缺席的电商市场,被加盟制快递企业迅速瓜分。

在几次探索失利后,2019年5月,顺丰再一次强攻电商件,推出电商特惠业务,挽裤下泥潭,加入价格战。

一季度,顺丰单票价格降至18.6元,降幅达22%,这换来了更多的市场份额,另一方面,顺丰Q1归母净利润却同比下滑28.16%至9.07亿元。加之疫情期间人工成本的提升以及运力资源的紧张,顺丰成本压力陡增,Q1成本达281.7亿元,同比增长43%,超过了营收增速。

市占率的大幅提升带动了顺丰Q1营收增近4成,但在价格战和疫情的双重影响下,利润恶化在所难免。不过,比起行业里的其他选手,顺丰已经十分幸运,不仅未被疫情扼住咽喉,还在存量市场虎口夺食成功,其进军电商件的计划也初显成效。

顺丰做对了什么?

疫情虽然增加了顺丰的成本负载,却也着实推动了顺丰Q1的增长。当其他选手不得不减速甚至暂停前进的时候,顺丰只需要发挥好长项,就能自然领先。

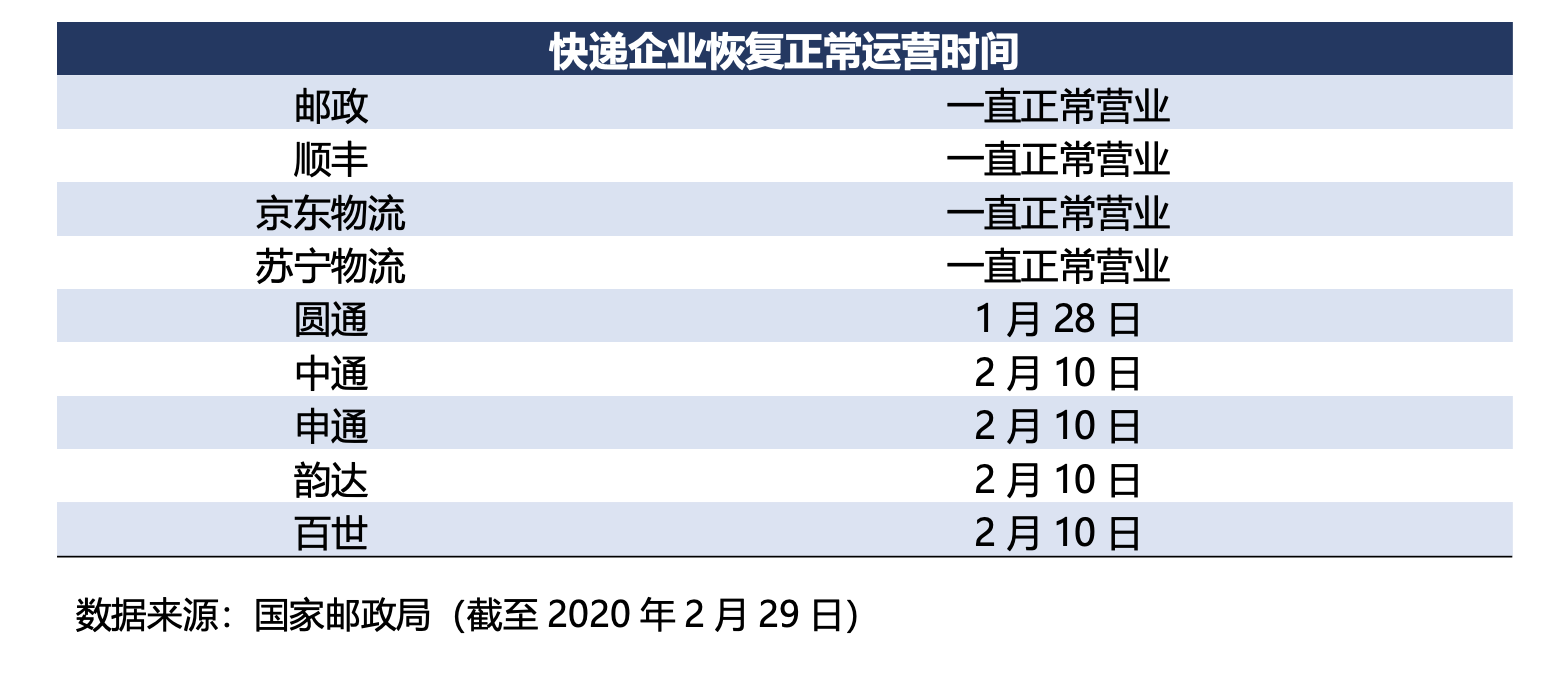

一季度,顺丰市占率仅次于韵达的15.2%和中通的19.1%,超过了圆通的13.3%和申通的8.9%。顺丰市占率跃升的主要原因在于疫情在2月全国发散的时候它保持着正常营业。1月25日,国家邮政局发文称,建议公众春节期间选用中国邮政、顺丰、京东交寄武汉邮件快件。从数据来看,“两通一达”大受影响。

36氪制图

2月,顺丰实现了4.8亿件业务量,同比增长118.9%,同期,申通、圆通、韵达业务量全部负增长,分别下滑37.26%、21.9%、13.41%。这让顺丰迎来高光时刻,市占率冲高至17.2%。

36氪制图;数据来源:国际邮政局、公司公告

随着疫情逐渐可控,快递业开始复苏,3月9日,国家邮政局称邮政快递复工率达到92.5%。在3月的常态竞争中,顺丰市占率落在了11.3%上,仍保持两位数,且高于申通的9.4%,这一方面表明,后疫情阶段的影响虽然正在减退,但快递行业也还未回归到疫前的水平;另一方面也与顺丰推出电商特惠业务、结盟唯品会关系不菲。

2019年上半年,顺丰股价持续低迷,市值在1300亿元上下摇摆,报告期内业务量仅增长8.54%,落后于行业25.7%的增速,仅是行业第一名中通的四成。为了摆脱困境,顺丰又一次瞅准了屡攻不下的电商件市场。

去年5月,顺丰推出电商特惠业务,6月,其票单价开始松动,11月,顺丰宣布与唯品会达成合作,在那之前,顺丰已经以唯品会JITX业务第三方物流供应商角色承接唯品会部分物流配送和退换货快递业务。可以看到,10月开始,顺丰的业务量增速开始领先于“两通一达”。

图源自申万宏源研究;数据:国家邮政局

3月,顺丰业务量6.8亿件,93.4%的增速仍然大幅领先“两通一达”,且对比去年同期7.34%的增速,涨势喜人,这其中除了有疫情的后续影响,还有来自唯品会的新增量。

在电商竞争激烈的2019年Q4,唯品会季度活跃用户数同比增长了19%,未来一段时间内,顺丰的高物流效率和服务质量会继续提升唯品会的用户转化率,反过来,顺丰也就能获得更多的电商件业务。

在2019年财报业绩会上,唯品会管理层表示,品牌商在疫情期间的库存增加将使得唯品会成为最终受益人。这意味着,疫情之后,货源充足的唯品会或许会创造出更多亮眼的成绩,而顺丰作为唯品会的配送方也自然将得到更多的单量。

由此看来,疫情对顺丰的带动作用远远不止于提升第一季度的市场份额。更重要的是在这个特殊的时期展凸显了顺丰的核心优势,相比采用加盟制的通达系,顺丰的直营模式对快递末端有强管控力,具有稳定的履约能力。

尽管这种吸引力对电商件的中小商家来说的确不如通达系的低价来的实惠,但对于注重服务质量的品牌商家来说,疫情就成了顺丰一个极为成功的市场营销案例。

常态竞争中,顺丰还能“顺风”吗?

不过,新冠病毒这名不速之客正在淡出人们的视野,国家邮政局4月8日称,邮政业已基本恢复至疫情前的服务能力。

行业竞争恢复常态,考验接踵而至——激烈的价格战中,顺丰的优势怎么样?唯品会能否支撑起顺丰的电商件野心?继续用高成本的直营模式匹配平价电商市场,会否拖累公司毛利率增长?

疫情之前,快递行业的价格战已经白热化,即使是疫情期间,价格乱战都未止戈。顺丰是延迟参战的选手,模式更重、成本更高、降价更难。

对比来看,2020年Q1,顺丰平均票单价降幅最大,但这主要源于其基数高,一季度,顺丰、圆通、韵达、申通的平均单票收入分别为18.6元、2.75元、2.8元、3.13元。撇开顺丰时效件定价高不说,《市界》此前援引的一位商户介绍称,顺丰给江浙沪的电商件价格是6元,其他7-9元,最贵的6元,顺丰在电商件价格战中几乎没有优势。

36氪制图;数据来源:公司公告

顺丰目前的策略是捆绑唯品会。今年2月25日,顺丰与唯品会签订了新的二年半合同,从2020年1月1日到2022年6月30日,期间唯品会承诺全年6.4亿单。这相当于顺丰2019年全年业务量的13.2%。

需要注意的是,仅有唯品会是远远不够的。顺丰借唯品会进入电商市场,只能作为开局,要持续带来增长,还需寻找新的盟友。

根据高盛给出的预测,到2021年,中国电商行业31%的包裹将来自拼多多,2022年这个数字将提高至33%。但是拼多多“低客单价”的特性几乎将顺丰的路堵得死死的。顺丰的高单价是拼多多商户们不能承受之重。

然而,随着拼多多开始想要“高大上”,顺丰能不能有一丝丝机会呢?事实上,在阿里逐步加强对对通达系控制权的背景下,摆脱物流上对通达的依赖成为了拼多多的当务之急。在3C和家电方面,拼多多也已经将国美的物流体系收入囊中。而在中小商家方面,极兔成为了拼多多的通达。顺丰和拼多多唯一的可能恐怕就只能寄托于拼多多大力发展品牌商家的时候了。

但“敌人的敌人就是友军”,拼多多和顺丰能不能在未来搭上这根线的确值得关注。

总而言之,在快递企业只能通过规模化效益求增长的存量竞争阶段,电商件的争夺只会更残酷,饶有经验的顺丰应该提前做好一切准备。

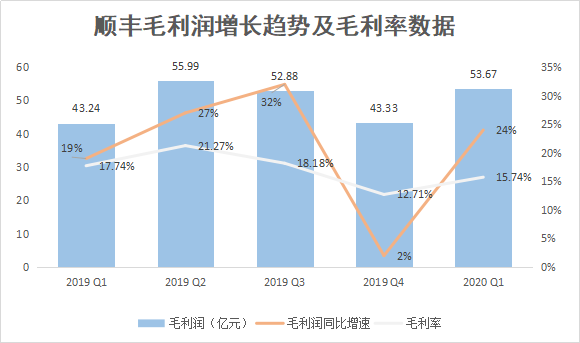

相比顺丰占据统治地位的高毛利商务件,电商件的激烈竞争,使得其毛利更低。这意味着,进军电商的过程中,顺丰整体毛利率会下滑。然而,只要顺丰拿到更多的电商件,规模效应下,顺丰还是能尝到甜头,薄利多销最终也能赚到更多的钱,何乐而不为?

36氪制图:数据来源:财报、中金公司研报

值得注意的是,顺丰同城业务中的盟友瑞幸咖啡由于财务造假而导致的最终结果还不得而知,这给顺丰的结盟路蒙上了一层阴影。一季度,顺丰计提坏账准备导致信用减值损失增加了2.11亿元。

由此看来,回归常态后,寻找更多的可靠盟友顺丰来说才是重中之重。

简体中文

简体中文