巨无霸要来了。

京沪高铁发布公告, 网上、网下申购日为1月6日,发行价4.88元/股。 网上申购代码为780816。预计发行人募集资金总额为306.74亿元,扣除发行费用4033.32万元,预计募集资金净额为306.34亿元。

本次发行后公司总股本为491.06亿股。初始战略配售股份数量为31.4亿股,占本次发行股份数量的50%。而此前参与中国人保、中国广核的战略配售,新股上市后股价连续涨停,战配基金净值都出现大涨。

员工67人 连续两年利润超百亿

资料显示,京沪高铁成立于2007年,自2014年以来已连续5年实现盈利,被称为“中国高铁第一股”,公司员工(含借调人员)仅67人。

京沪高铁被称为“最赚钱高铁”。 招股书显示,京沪高铁预计2019年度营收为315亿元-330亿元,同比(较上年同期)增长1.10%-5.91%;预计2019年度净利润为110亿元-120亿元,同比增长7.34%-17.10%。

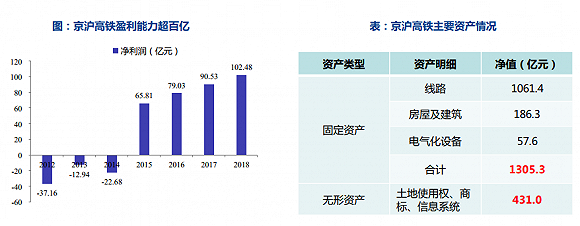

2016年度至2018年度,京沪高铁的营业收入连年上升,2019年1-9月营收达到250.02亿元;2018年度净利润达到102.48亿元。而京沪高铁的资产负债比只有14.6%。2016年至2018年,京沪高铁毛利率逐年上升,从42.33%到46.08%再到47.69%,2019年1-9月,京沪高铁毛利率达到52.58%。

京沪高铁盈利能力,来源:安信证券

机构:业绩增长稳健可期

东北证券认为, 京沪高铁区位优势明显,盈利能力强,是中国最优质的铁路资产。 京沪高铁连接京津冀和长三角两大经济区,2011年6月30日建成通车,并于2014年扭亏为盈。公司以委托运输管理为经营模式,盈利来自旅客运输服务和提供路网服务收入,2019年前三季度分别收入120和127亿,占比48%和51%。委托运输管理模式下,公司成本增长稳定,因而公司综合毛利率为52.8%,净利润率为38%,盈利能力为铁路板块最强,且领先交运板块,是中国最优质的铁路资产。

公司此次募集资金用于收购京福安徽公司65%股权,京福安徽公司运营的合蚌客专、合福铁路安徽段已经开通运营,郑阜铁路安徽段和商合杭铁路安徽段预计2019和2020年开通,目前仍处于亏损状态。根据公司测算,京福安徽公司2020-2021年净利润分别为-11.9和-1.8亿元,2022年可以实现盈利。

收购完成后,在京沪本线不提价的假设下,公司2019-2021年归母净利润额分别为117亿元、118亿元和129亿元,对应EPS分别为0.27元、0.24元(摊薄后)、0.26元(摊薄后)。

简体中文

简体中文