记者 | 王鑫

中国信达营收重回千亿大关,各金融子公司表现参差不齐。

3月26日,中国信达资产管理股份有限公司(下称中国信达)披露了2020年度业绩,全年实现营业收入1001.34亿元,同比增长4.15%;归属母公司股东净利润132.48亿元,较上年同期增长1.49%。

截至2020年末,中国信达总资产规模达到15180.84亿元,较上年末增长0.32%。

不良经营总资产破万亿

作为中国四大资产管理公司(AMC)之一,中国信达的主要业务为不良资产经营和金融服务(银行、证券、信托、基金等)。

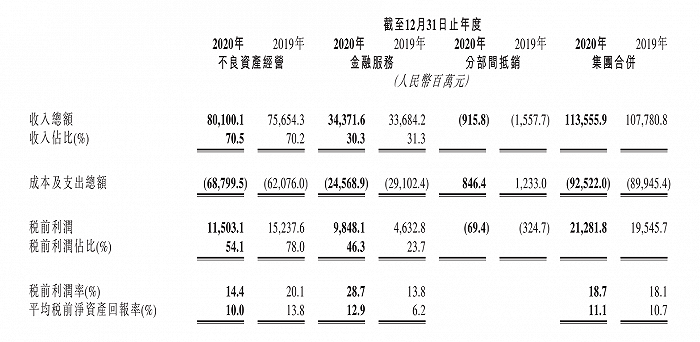

作为核心业务,中国信达不良资产经营总资产及收入均录得微升。财报显示,中国信达2020年不良资产经营总资产达10020.81亿元,较上年末增加569亿元,在集团总资产的占比进一步增至66%。2020年,不良资产经营业务收入为801亿,占集团收入总额的比例为70.5%,较2019年小幅提升0.3个百分点。

财报显示,不良资产经营主要包括收购和处置不良债权资产、管理和处置债转股资产、重组问题资产和问题机构、受托经营等。其中,不良债权资产的经营模式主要包括收购经营模式和收购重组模式。

资产端,截至2020年末,收购经营类不良资产净额1988.71亿元,比上年末增长0.4%;收购重组类不良资产净额1767.3亿元,同比下降5.7%。

收入端,2020年,收购经营类不良债权资产实现处置收益123.63亿元,其中通过网络拍卖平台实现成交365笔,成交金额200.45亿元;收购重组类不良资产收入191.95亿元,比上年同期增长16.3%。

虽然主营业务持续向好,但中国信达的合规经营风险较大。据界面新闻记者统计,中国信达因不良资产业务违法行为频发,被各地监管部门处罚6次,共计被处罚1130万元。

金融服务参差不齐

中国信达2020年金融服务业务实现营业收入343.7亿,占集团收入总额的比例为30.3%,比例较2019年下降1个百分点。

从不同业务来看,仅有信达证券和信达租赁的营业收入保持正增长,而南商银行和金谷信托的收入出现负增长。

具体而言,南商银行营业收入133.3亿元,同比下降12.7%;信达证券收入43.37亿元,比上年同期增加30.98%;金谷信托收入4.9亿元,同比下降23.4%;信达租赁收入27.2亿元,同比增加3%。

南商银行的总资产、利息净收入、资本充足率均出现一定程度下降,不良贷款率同比微增,资产质量下滑。

南商银行2020年总资产和利息净收入分别为4241亿元和57亿元,2019年则分别为4370亿元和59亿元,均出现下降。南商银行2020年不良贷款率为0.86%,较2019年增加19个BP。截至2020年末,南商银行的资本充足率为19.26%,同比下降2.47个百分点;一级资本充足率为15.61%,同比下降2.38个百分点。

目前,信达证券正在冲刺A股IPO,证监会官网显示正处于预披露状态。从财务数据来看,信达证券2020年经纪业务、投行业务、资管业务、自营投资业务的收入分别为7.8亿元、5.4亿元、1.4亿元和4.9亿元。

截至2020年末,信达证券两融规模达到96亿元;股票质押业务规模为8亿元,较2019年同期压减9.7亿元。

中国信达年内剥离了连续6年亏损的保险业务。2020年7月,中国信达成功将所持有的幸福人寿50.995%股权以75亿元分别转让予诚泰保险和东莞交投集团。

中国信达成立于1999年4月,是经国务院批准成立的首家金融资产管理公司。2013年12月12日,中国信达在香港联合交易所主板上市(股票代码01359.HK),成为首家登陆国际资本市场的中国金融资产管理公司。

简体中文

简体中文