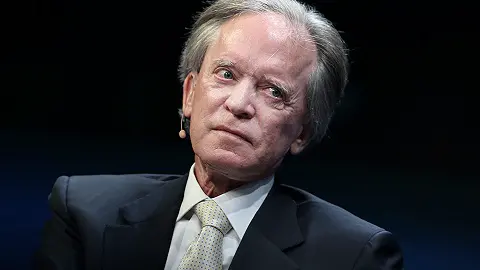

“老债王”比尔•格罗斯(Bill Gross)表示,随着美国大规模财政刺激已经结束,投资者应该转向防御领域,投资于烟草、银行和欧洲股票等“以前被回避的行业”。

格罗斯周一(美东时间14日)在他最新的《投资展望》中写道:“几乎在世界任何地方都赚不到什么钱——不管有没有Covid 19疫苗。”这与他在7月份《投资展望》中讨论的实际利率对市场影响的主题相呼应。

格罗斯表示,眼下应该着眼于防御,投资者应考虑那些即使在利率被人为压低后,也没有因为经济复苏憧憬而大涨的资产。

格罗斯称:“ 如果不是所有的美国财政刺激措施都结束了,也是大部分都结束了 ”。

比尔•格罗斯是美国著名基金经理人、金融作家。他是太平洋投资管理公司(PIMCO)的创始人,曾长期担任公司首席投资官,掌管PIMCO旗下2700亿美元规模的总回报基金。之后,他又跳槽至另一家大型资产管理公司骏利亨德森。2019年2月,75岁的他宣布退休。

他认为,要继续推动未来几年的经济发展,4万亿美元的赤字还不够,赤字需要达到5万或6万亿美元。如果将赤字压缩到3或2万亿,可能会形成经济学家所称的“财政拖累”。

格罗斯表示,6万亿美元的赤字,叠加持续量化宽松,这将把利率推低到比现在更低的水平。

格罗斯写道,五年期美国国债通胀保护证券(TIPS)的收益率可能 会从负180个基点下跌至负230个基点 。

“我虽然支持特朗普式或拜登式的梦想,但这并不现实。”随着美国货币和财政政策融合为一体,格罗斯预测美国将出现通货膨胀。

“美联储是只狗,财政部在操纵它,”格罗斯说。“这是通胀吗?可能是的。”

“作为一个投资者,而不是日内交易的罗宾汉(散户交易平台),因此应该开始转向投资此前避开的领域进行防御,例如烟草,甚至银行——是的,还有欧洲交易所上市的外国公司”,格罗斯写道。

看好能支付稳健股息的价值型股票

格罗斯看好能支付稳健股息的价值型股票,并称投资者应该考虑谨慎的利用一些杠杆来放大回报率。他指出,最终的回报率可能与一些成长型股票的回报率相同,尽管未必能达到亚马逊的回报率。

他周一接受媒体采访时表示,各国央行不太可能在可预见将来提高利率,这降低了投资者被杠杆交易反噬的风险。

“你必须用杠杆,”格罗斯表示。“你必须要能够借钱”。

简体中文

简体中文