互联网信贷产品再添新兵。

滴滴打车日前低调上线一款消费信贷产品——滴滴月付。据界面新闻初步了解,该产品为滴滴金融的一款先享后付产品,打车享垫付,当月打车,下月8号还款,其产品逻辑与支付宝花呗、京东白条、美团月付相似,其主要使用场景仅限于滴滴打车服务,目前还在灰度测试当中。

滴滴方面回应界面新闻称,“滴滴月付”产品是滴滴金融近期尝试性推出,用户开通后,可用于支付滴滴平台上的出行服务,为用户在支付环节提供更方便的体验。

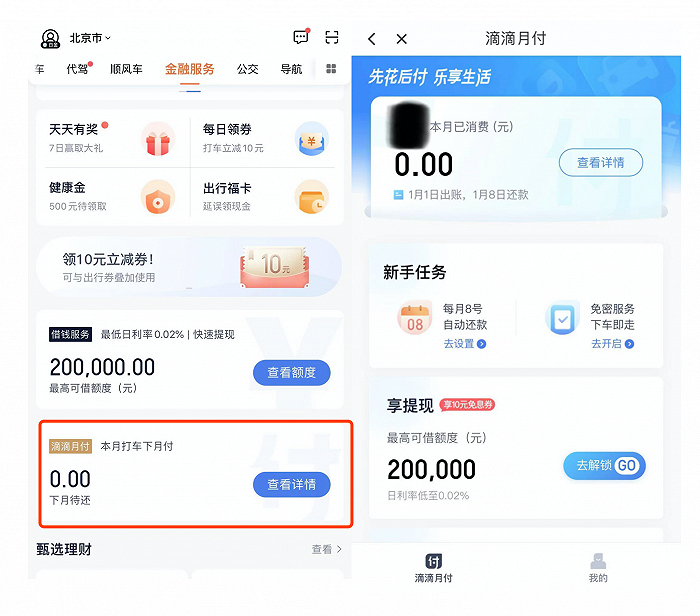

据已开通用户的截图显示,「滴滴月付」位于金融服务栏目的借钱服务下方,开通用户完成人脸验证即可申请开通,开通后即获得一张10元月付专享快车券作为新客奖励;同时逾期惩罚也有体现:如用户逾期超过15天以上的情况下,滴滴将暂停滴滴打车服务,同时不限于账户采取冻结、限制提现/消费等措施。

事实上,该款产品与滴滴在2018年曾小范围试水的“信用付”有异曲同工之意。

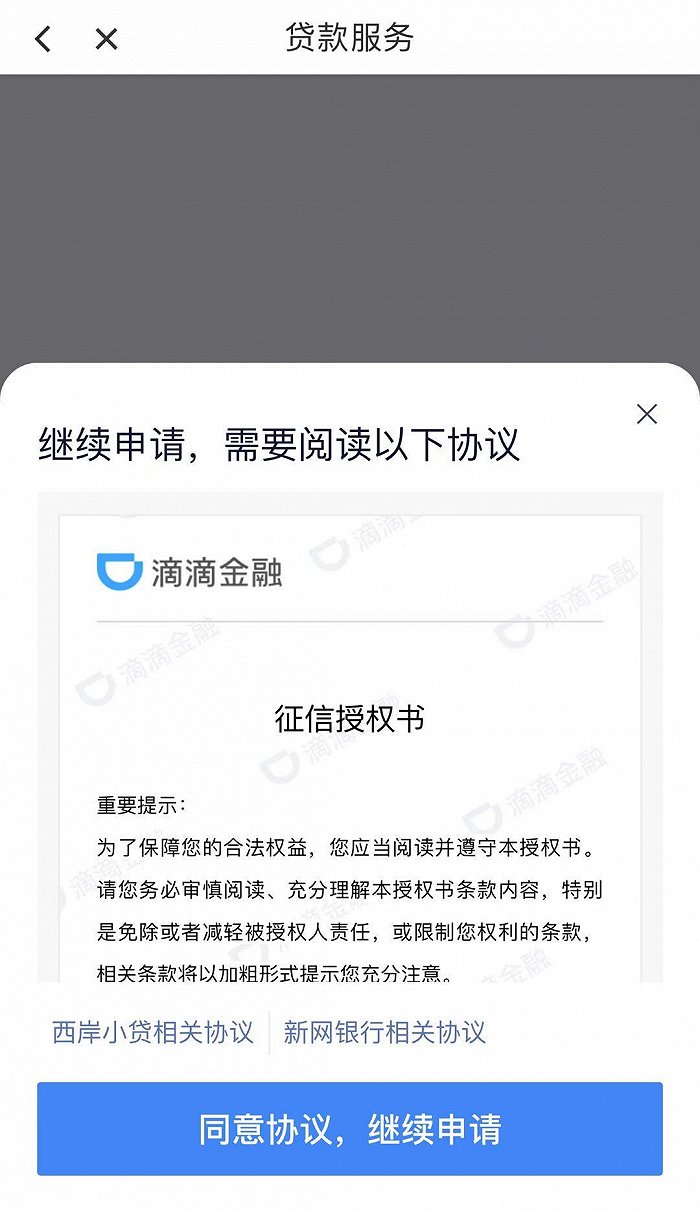

2018年6月,滴滴曾联合金融机构推出一款“先打车,后付款”的消费信贷产品,用户同样也需通过认证可获得相应的打车额度以及专属优惠,彼时,滴滴的借款方是深圳华强小额贷款公司,注册资本为6亿,用户需同意深圳华强小贷个人征信授权书。

与此前不同的是,时隔两年推出的新产品放款方,已经变为滴滴科技(香港)全资子公司——重庆市西岸小额贷款有限公司(下称“西岸小贷”)及其他持牌金融机构信贷。

据了解,西岸小贷为滴滴于2017年8月在重庆注册的一家持牌小贷公司,2018年该公司注册资本从5000万美元增资至2.8亿美元。

放贷方的改变意味着滴滴从助贷向自营模式的转变。麻袋研究院分析师苏筱芮认为,其自营贷款业务,是将流量变现的机会转移至自己手中,同时也利于发展自身的金融闭环生态。

此前引入其他小贷公司,苏筱芮则认为可能是彼时出于对自营贷款业务闭环能力不足的考量。她表示,搭建金融生态的基石不仅仅包括资金,也包括“从贷前贷中到贷后方方面面、从研发到产品到风控到市场到客户服务”等闭环能力。

正如滴滴在2018年推出的信贷产品“滴水贷”,该产品上线初期仅对滴滴车主开放,后期开放了乘客版,最高贷款额度20万元,最低日利率0.02%,推出伊始,据媒体报道,新网银行为滴水贷的资金出具方与唯一风控审核主体。

如今打开滴水贷,界面新闻发现,除新网银行外,西岸小贷同样作为第二家放贷机构出现在滴水贷的借款页面,自营贷款业务已初步启航。

当前,滴滴金融在全面布局上初具雏形,已获得或间接持有保险代理牌照、小额贷款牌照、第三方支付牌照、融资租赁、融资担保和保险牌照6块牌照,其中业务已经涉及到消费金融、保险、支付、理财等多个板块。

但目前来看,滴滴在金融方面的表现并不尽人意。

据媒体援引接近滴滴金融的一位相关人士表示,滴滴的消费信贷产品规模并不高,目前“滴水贷”在贷余额不到200亿元,市场份额较低。

今年6月,滴滴全面升级金融事业部架构,任命卓越为金融事业部总经理。滴滴高级副总裁朱景士在组织调整公告中表示,希望卓越带领金融业务成为出行之外的增长曲线。

也正是在6月之后,滴滴金融进展出现松动。

作为滴滴月付的经营主体,北京方向无限科技有限公司在今年6月注册资本从100万增资至1000万。

此外,滴滴曾在2017年传出的曲线收购支付牌照传闻,在今年也得到落实。

2020年7月,北京一九付支付科技有限公司发生工商变更,企业名称变更为北京滴滴支付技术有限公司。

简体中文

简体中文