随着油价跌至近20年来低点,加上冠状病毒在全球的大蔓延,加剧了美国油田服务公司和钻井公司总额320亿美元到期债务的违约率。

据穆迪报告称,美国油田服务公司和钻井公司未来五年面临着320亿美元的到期债务。油价暴跌再加疫情的蔓延,沙特和俄罗斯还威胁要加大石油产量,对于该行业实力较弱且需要信贷的企业来说,前景似乎尤为严峻。

穆迪高级分析师斯里达·科纳(Sreedhar Kona)在周三的一份报告中写道:“冠状病毒疫情的迅速蔓延、全球经济前景恶化、油价下跌和资产价格下跌,正在许多行业、地区和市场造成严重而广泛的信贷冲击。”

科纳指出,以区域(发展)或服务为重点的小型油田服务公司“面临行业疲软的冲击,因此也面临着最大的再融资风险。”

尽管该行业最大的投资级公司——斯伦贝谢(Schlumberger Ltd .)、贝克休斯(Baker Hughes)、哈里伯顿公司(Halliburton Co.)和国民油井华高公司(National Oilwell Varco NOV),提供的其他服务可以抵消钻井活动减少的影响,但穆迪警告称,即将到期的(债务)大部分来自风险更大,规模较小的公司。

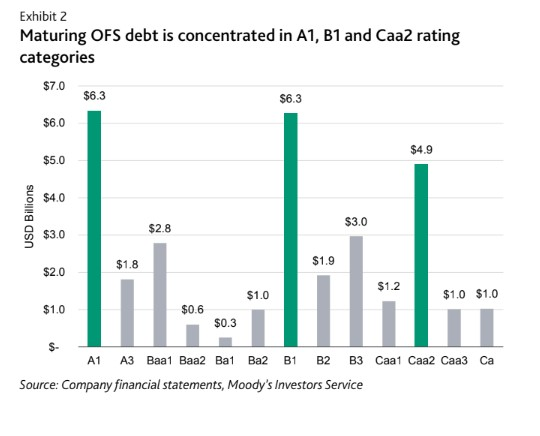

以下是北美油田服务公司2024年到期债务的图表,按信用评级分类如下:

总的来说,投机级或“垃圾级”公司,约占未来两年到期的北美油田服务公司债务中的65%。

根据穆迪的数据,在垃圾级公司中,Transocean RIG的43亿美元债务即将到期,Valari VAL拥有18亿美元债务,Nabors Industries NBR拥有14亿美元债务,Superior Energy Services SPN拥有13亿美元债。

因为资金一直在逃离风险较高的行业,周三美国股市暴跌进一步加剧,道琼斯工业平均指数下跌6.30%,跌破20000点,今年迄今下跌了30%,抹去了自2017年1月特朗普就任美国总统以来的全部涨幅。

而经常和股市基调保持一致的、能源为主的1.5万亿美元美国垃圾债券市场也遭受了重创。

雷曼投资顾问公司(Lehmann Livian Fridson Advisors)首席投资长马蒂•弗里德森(Marty Fridson)说,本周早些时候,约有三分之一的美国垃圾债券以廉价的比率进行交易,这表明市场预计未来12个月违约率将达到7.66%,高于穆迪预测的4.4%。

他在周二的一份研究报告中指出,如果只计算能源债务,预计违约率将达到14.08%,(较之前)几乎翻了一番。

日前,据消息人士透露,受能源价格暴跌冲击,美国页岩气革命的领导者——切萨皮克能源公司(Chesapeake Energy)已向债务重组顾问寻求帮助,成为首家被油价暴跌压垮的美国大型能源公司。

简体中文

简体中文