就在上个周末,Wish 公布了招股书。这家创办10年之久的电商公司,终于登上了2020下半年的硅谷 IPO 豪华列车。和它一起准备上市的,还包括 Airbnb、Affirm、Roblex、DoorDash 等。

硅谷又将迎来一个IPO小高峰。

由于疫情影响,2020年的科技股IPO市场十分冷清。据纳斯达克统计,在今年8月底之前,整个硅谷,无论规模大小,没有一家公司成功上市。很多已经宣布过2020年IPO的公司,被突如其来的疫情严重打乱了计划。直到9月中旬,才迎来了Snowflake的一飞冲天。

随着2020进入尾声,这两天科技公司已然开始扎堆上市。如果上半年投资者担心优质投资标的不够多,下半年他们更应该操心应该如何分配资金,以及钱够不够多了……

Wish: 稳定增长,亏损可控

Wish 的母公司 ContextLogic 在招股书中透露2020年前三个季度的收入达到约17.5亿美元,较上年同期增长32%——增幅不如17-18年的57%,但比18-19年的10%有明显提高。

结合当前社会现状分析,疫情美国消费者的收入和消费能力造成了不利影响,而这给作为廉价电商的 Wish 以更多的增长机会。

当然,这个机会也并非由 Wish 独享,亚马逊、沃尔玛等其它电商公司和强推电商业务的传统零售巨头的收入增幅更高。亚马逊的自营产品和第三方业务收入额增幅分别为38%和55%,连锁超市 Target 的电商业务销售增幅高达155%。

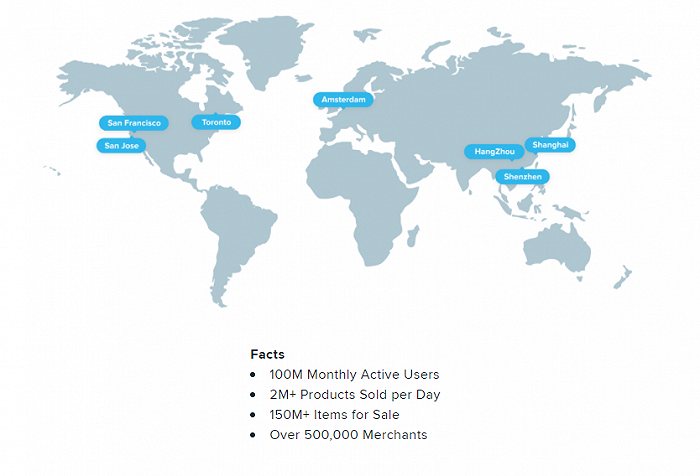

在消费者和商家获取方面,Wish 今年的成绩喜人。招股书显示 Wish 目前拥有超过1亿月活跃消费者,这些人当中有6700万人至少每年会完成一次购买。Wish 的商家数量增加到了50万,在售商品数增加到了1.5亿款,平台目前每天处理超过200万件商品交易。

与此同时,Wish 在今年前三季度的亏损达到1.76亿美元,虽然打破了过去三年里亏损不断降低的趋势(2019全年亏损1.36亿美元),但仍处于可控状态。

从根本上,投资者对Wish 上市观感的分水岭在于对亏损的理解。看空者会抓住亏损增长的事实,毕竟归根结底这是一次投资,支持者则更看重 Wish 作为一家硅谷科技公司,用户增长对于其发展前途的意义。

Wish 计划在纳斯达克上市,交易代码为 $WISH。

Airbnb: 杀不死我的,只会让我更强大

几乎没有其他行业比旅游相关受到疫情的摧残更大。Airbnb 作为在线旅游行业最受关注的独角兽公司,也未能免于打击。

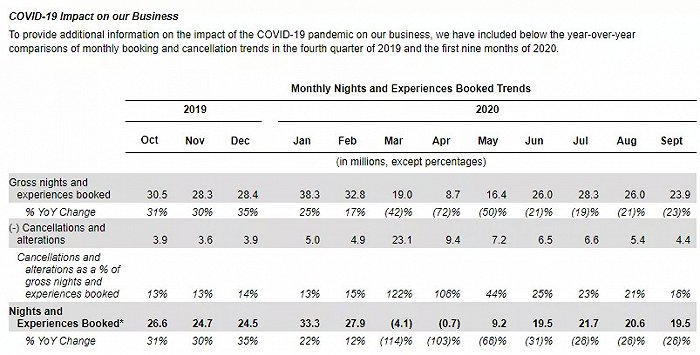

在今年第二季度 Airbnb 遭遇了近年来的最差表现,季度订单金额只有32亿美元,远低于去年同期的98亿美元。招股书显示,房客在3月和4月的退订修改率达到了总订单122%和108%……

根据统计,Airbnb 在今年裁员四分之一,管理人员降薪,缩减一半市场营销和销售预算,并通过高利率的债务融资方式筹集20亿美元——只为了能够活下去。Airbnb 管理层还曾经考虑过放弃常规上市,改走门槛更低的直接上市(direct listing,不发新股,老股直接上市交易)或 SPAC(特别并购上市,所谓的反向借壳上市)的途径。

结果是 Airbnb 不仅活下来了,还报告了一条在行业里少见的好消息:从今年第二季度末尾开始,可能由于人们在家里憋了太久想要出门,美国本土短途旅行订单量开始猛烈回弹,而且订单持续时间(也即用户在 Airbnb 房源的停留时间)也有显著增长。

该公司指出,这是因为“对于用户来说,在家办公也可以是在任何 Airbnb 房源里办公。”

招股书显示,Airbnb 在 2020年第三季度的订单金额已经恢复到了80亿美元左右。50英里以内的短途订单量现在已经占到 Airbnb 全部订单量的80%,疫情前的占比是52%。退订修改率也逐渐回落到疫情前的水平。虽然业务回弹仍未达到疫情前的峰值水平,但足以让 Airbnb 看到熬过疫情的希望。

总体来看,Airbnb 和绝大多数专注增长的硅谷科技公司一样,直到要上市了还未能实现净利。今年前三季度的收入为13.4亿美元,较去年同期降低约19%;净亏损高达7亿美元,较去年同期减少了三分之一(但别忘了是建立在疯狂裁员降薪缩减成本的基础上),且预计在短时间内不会实现净利。除此之外,为了留住房东,Airbnb 还曾允诺给他们一笔总计2.5亿美元的救济金。

但 Airbnb 想要讲给投资者的故事是这样的:我们的增长很好,业务很健康,疫情确实影响很大,但只要我们活下去,传奇是依然可以被续写的。

DoorDash: 疫情成为重大利好

当大部分其他公司都在生死线上拼命时,在线送餐公司却活得不能更好。

DoorDash 可能是在今年过的最滋润的硅谷科技公司之一了。截止今年前三季度,Doordarsh 实现了接近20亿美元收入,较去年同期增幅达到了可怕的226%,甚至比去年一整年的接近9亿美元提升了一倍还多。

疫情也没有对 DoorDash 的业务成本带来负面影响。它在去年前三季度的毛利率就有40%,今年干脆提升到了53.1%。招股书显示这九个月的订单量高达5.43亿,折合1.7订单/人——等于整个美国人口都在 DoorDash 点了至少一次餐。

福无双至?才怪。今年大选中加州本地一项重要法案“22号提案”得到了通过。这项提案对于 Uber、Lyft、DoorDash 这样的共享经济公司提供了一项重大豁免,让他们可以不用将司机/送餐人员定义为员工,继续保留“合同工”的定义,也就无需为他们提供员工享受的足额福利。

(考虑到疫情在美国还会继续相当长的时间,人们为了饱腹仍会重度依赖 DoorDash,送餐员还需要冒着风险在街头穿梭,希望这家公司能持续为送餐员提供符合情况的福利支持。)

总的来说,DoorDash 的 IPO 前景,以及整个公司的未来都非常可期。该公司的 IPO 目标估值高达250亿美元。不过疫情总会有结束的一天,DoorDash 招股书也诚实地表示,未来的营收增幅可能会随着疫情的消退而收缩。

但是如果我们参照中国大陆市场的送餐业务,一旦用户习惯养成了,接下来 DoorDash 以及它的 IPO 投资者可能真的不需要担心太多。

硅谷IPO干旱终于结束

投资分析机构 Renaissance Capital 统计,截至今年8月中旬,硅谷没有一家公司成功 IPO(常规途径),而在去年这个时候已经有9家公司成功 IPO。大部分公司受到疫情对业务,对组织架构和工作方式,以及对融资节奏的严重影响,这也是为什么人们一度认为2020年是硅谷 IPO 的旱季。

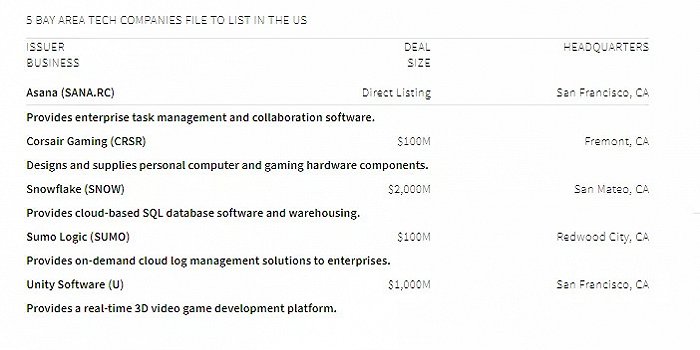

截至2020年8月中旬的湾区科技公司IPO数字和规模统计

而在8月24日的那个周一,突然有13家公司宣布启动上市流程,其中就有五家总部位于硅谷的科技公司(四家软件公司 Asana、Snowflake、Sumo Logic 和 Unity,一家游戏硬件公司 Corsair),显著提高了人们对于2020年科技股的信心。

特别是 Snowflake,上市后疯涨,成为了史上最强软件 IPO,硅谷新造富神话,甚至得到了巴菲特的支持,成为了这位投资传奇任务在过去54年来首次打新股的对象。

在过去的一周里,我们再次看到这么多硅谷科技公司——而且都还是在湾区知名的大公司——要赶在2021年到来之前扎堆上市了:Airbnb、Wish、Affirm、Roblex、DoorDash 等……

或许人们终于可以确信,这场硅谷科技股 IPO 的大旱,总算要结束了。

简体中文

简体中文