记者|张晓云 实习记者|刘甜

疫情对上市银行的影响正在逐步显现。

9月23日,普华永道发布《2020年半年度中国银行业回顾与展望》(下称报告)称,2020年上半年在新冠疫情全球爆发和持续蔓延的环境下, 中国上市银行实现净利润9010. 52亿元, 同比减少9.05%, 为史上首次出现整体性负增长。

报告称,2020年上半年,面对复杂的经济形势, 上市银行加大拨备计提力度夯实风险基础。剔除该因素影响, 上市银行拨备前利润较去年同期上涨 6.52%。此外,贷款市场报价利率( LPR )下行,同时适逢存量贷款向该基准转换,导致上市银行的贷款及债券投资收益率下降,整体净息差和净利差收窄。各上市银行的资产收益率下降的幅度普遍超过负债端付息率下降的幅度。

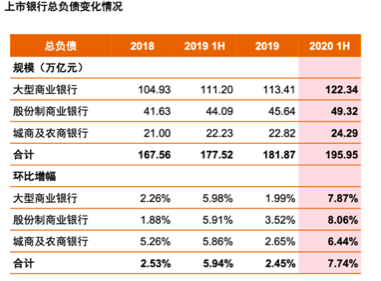

报告显示,受新冠肺炎疫情及减费让利政策落实的影响,上市银行整体手续费及佣金净收入同比增速放缓。在适度宽松的货币政策环境下,这些银行的资产负债快速增长。截至2020年6月末,总资产和总负债增速分别为7.65% 和7.74%,且增速较2019年同期的5.88%和5.95%有所上升,规模分别达到212.71万亿元和195.95万亿元。

存款仍是 2020 年上半年上市银行负债增长的主要驱动因素,整体占比呈上升态势,其中股份制商业银行的增幅较为突出。期限结构方面,上市银行定期存款占比略高于活期、保持了近年来占比扩大的趋势,城农商行定期存款的占比提升幅度较大。

普华永道中国金融业合伙人胡亮表示:“2020年上半年,面对新冠疫情和复杂严峻的国内外形势,银行业贯彻逆周期调节政策,加大对实体经济的支持力度。得益于多年来经营和风险把控能力的提升,这些银行总体运行平稳,资产负债规模稳定增长。然而受疫情影响,大部分上市银行的不良率上升明显,未来的资产质量压力依然较大。”

2020年上半年,为支持实体经济发展应对疫情挑战,上市银行加强了信贷支持力度。 截止至2020年6月末,贷款总额117万亿元,比2019年末增加9万亿元,增幅8.3%。各类贷款中,公司贷款的占比回升,零售贷款的占比回落。

资产质量方面,截止至2020年6月末,上市银行不良率明显回升,逾期率维持相对平稳,两者之间的剪刀差有所收窄。受疫情影响,上市银行的不良贷款和逾期贷款的金额持续增加,且增速较同期明显加快。不良额和逾期额较去年末分别增加了10.19%和 4.50%,至1.74 万亿元和1.91万亿元。2019年6月末,不良额和逾期额较2018年末的增速分别为3.94% 和2.29%。

普华永道中国金融业合伙人胡亮表示:“上半年主要受新冠疫情的影响,银行业整体不良情况呈现抬头之势。同时在监管相关的延期还本付息政策的要求下,部分风险的暴露存在滞后性,预计未来商业银行不良贷款仍会有较大上升的压力,为资产质量管控带来挑战。”

2020年上半年,在增提拨备和加大对中小微企业信贷投放力度的情况下,上市银行各级资本充足率呈现明显下降趋势。为缓解资本压力,银行通过增发、配股、优先股、永续债、可转债、二级资本债等多渠道资本工具发行,持续补充资本 。

胡亮认为:“下半年,银行业在做好金融服务‘六稳’和‘六保’,推进防范化解重大金融风 险攻坚战的过程中,需要关注以下五个方面的挑战及机遇:一是宽信贷政策需要精准导向;二是中小银行深化改革,多途径增强资本实力;三是在防范化解重大风险收官之年,监管力度明显趋严;四是在资管新规过渡期新要求下,理财业务转型;最后,疫情为加速数字化转型提供契机。”

据悉,该报告涵盖了52家A股和/或H股上市银行2020半年报的分析,包括6家大型商银行、10家股份制商业银行和36家城农商行,样本规模相当于中国商业银行总资产和净利润的82.60%和87.80%。

简体中文

简体中文