财联社(上海,编辑 黄君芝)讯, 资产管理规模近3000亿美元的资产管理机构施罗德投资(Schroders)23日发表报告,就“如何看待当前美股反弹”的问题做出了讨论。施罗德指出,以史为鉴,“死猫反弹”时有发生,投资者应警惕贪婪心理,关注长期目标!

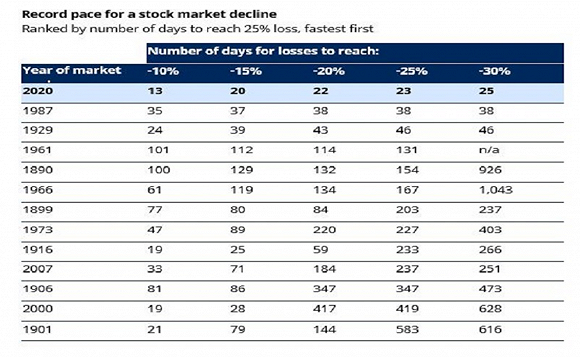

新冠病毒引发了有史以来最快的股市暴跌,自2月6日起,道琼斯工业平均指数在25个交易日内就跌超了30%。即使是在大萧条时期,它也花了将近两倍的时间才跌到如此地步。

随后,道指又较3月23日的低点快速上涨了近30%,世界上一些大公司的股价又创下历史新高。这就引出了一个问题:金融市场是否已经出现转机?施罗德指出,当前的形势是独一无二的,货币和财政支持的速度和规模都是空前的。

以史为鉴:“死猫反弹”是常有的

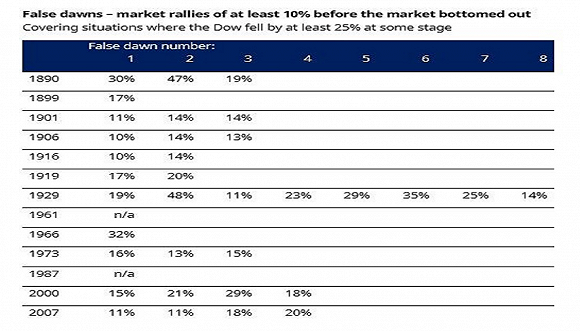

施罗德分析了道琼斯指数自1885年以来的数据。由于没有足够久远的每日总回报数据,因此施罗德分析了它的价格水平。此外,道指仅涵盖了30只股票,且其成分股的权重是以股价,而非市值来衡量的。

数据表明,在自1885年以来的13个历史性事件中,道指都下跌了至少25%,其中11个事件的反弹幅度至少达到了10%,但都是“死猫反弹”。而且通常不止发生一次,平均都有3次左右。而大萧条期间,“死猫反弹”现象尤为频繁。道指8次上涨至少10%,然后再次触底。在最极端的情况下,在1929年11月13日至1930年4月17日之间的5个月内,该指数飙升了48%,随后的两个月内又下跌了近30%,然后在接下来的两年里又飙升了80%。

应如何看待当前的反弹?

施罗德指出,我们正处于一场病毒大流行之中,地球上相当大一部分人口可能受到感染,许多人将死亡。在一段未知的时间内,全球经济的很大一部分正突然陷入意想不到的停滞状态。当限制解除时,也不能排除第二波感染的风险。市场讨厌不确定性,因此今年早些时候股市暴跌也就不足为奇了。

施罗德的首席投资官Johanna Kyrklund近期引用了丘吉尔(Winston Churchill)的话:“这不是结束。这甚至不是结束的开始。但这或许是开端的结束。”鉴于今年第一季度股市崩盘的速度打破纪录,市场已消化了大量悲观情绪。从这个起点开始,情况并不一定要好转才会出现反弹,它们只需变得“不那么坏”。

施罗德指出,以史为鉴,“死猫反弹”很可能再度出现。情况或许会比年初时严峻许多,但不会像3月份那么糟糕。但重要的是,投资者必须意识到,我们很可能还未脱离险境。

施罗德强调,撰写本文的目的并不是要鼓励过分的悲观情绪,让投资者急于卖出所有的股票,而是要警示投资者:不要贪婪!记住自己投资组合的长期目标!

简体中文

简体中文