见习记者丨王鑫

2020年即将进入尾声,厮杀尤其激烈的投行竞争格局也初见分晓。哪家券商将夺头魁?哪些券商风光不再?杀出重围的最大黑马又会是谁?

“今年想上市的企业太多,投行生意火热,加班已然是常态化。”有券商人士感慨道。

今年以来,监管层多次表态提高直接融资比重。受益于注册制改革及再融资政策的放宽,券商投行业务迎来“丰收年”,

头部券商也纷传要给投行“打工人”大幅加薪。

Wind

数据显示,截至

12月

10日,

A股共有

358家企业实现

IPO,而

2019年全年仅有

203家,增幅达76%。

在

IPO承销数量方面,强者恒强格局较为显著,“三中”位列前三甲。中信证券、中信建投、中金公司分居前三,海通证券、民生证券、华泰联合、国金证券、光大证券跻身前

10,华南大型券商国信证券和广发证券退步严重。

不过在

IPO募集资金方面,中信建投已反超“老大哥”中信。

截至

12月

10日,首发上市的

358家公司共募集

4392亿元,较去年全年募集金额增长

73.44%。

中信建投以

728.53亿元的募集金额笑傲榜首,前

9名承销规模均破

100亿,光大证券、东兴证券逼近百亿大关。

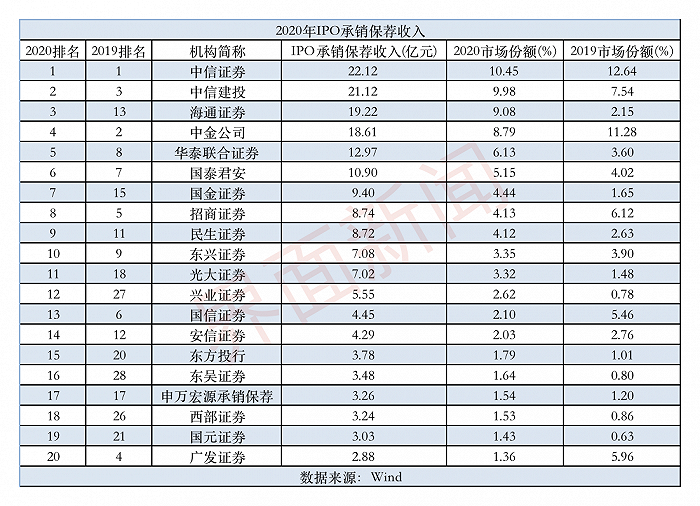

在

IPO承销保荐收入方面,市场高集中度特征明显。前

5大头部券商的市场份额为

44.43%,

中小券商生存空间再被压缩。

IPO承销保荐

收入:海通证券狂飙猛进,

收入暴增

691%杀至榜眼

截至

12月

10日,券商实现

IPO承销保荐收入

211.64亿元,较

2019年全年的

113.29亿增长

98.35%。

“三中一华”毫无悬念跻身前五,海通证券则实现“三级跳”。在前5

名中,中信证券和中信建投的

IPO承销保荐收入是唯二超过

20亿的券商,中信证券的市场份额也超过

10%。

不过,虽然中信证券蝉联榜首,但市场份额较

2019年有所下降。

海通证券的排名从去年的

13名一跃而升至第

3位,目前已实现

IPO承销保荐收入

19.22亿元,较

2019年全年

2.43亿收入暴增

691%。

除海通证券外,国金证券、光大证券、兴业证券的市场份额上升明显,目前已实现

IPO承销保荐收入

9.4亿元、

7.02亿元、

5.55亿元。国信证券、长江承销保荐市场份额较去年缩水不少。

市场集中度微升,行业马太效应加剧。

2019

年券商

IPO承销保荐收入的前

5名市场总份额为

44.43%,前

10名市场总份额为

65.62%,而

2020年上述数据分别为

43.54%、

64.31%。前

20名瓜分了市场

84.98%的份额,中小券商愈发困难。

渤海证券在研报中指出,

未来注册制全面推行

,

投行的定价和销售能力将更为重要,头部券商投行承销保荐业务市场份额有望进一步扩大。

IPO承销

数量:“三中”稳列前三甲,国信、广发滑坡严重

2020

年,创业板

“接棒”科创板开始推行注册制,全市场注册制也已提上日程。注册制改革下IPO审核速度加快,上市公司数量增幅显著。

Wind

数据显示,截至

12月

10日,今年共有

358家公司成功挂牌上市。

券商

IPO承销数量排行榜前三甲延续去年态势:中信、中信建投、中金稳居前三,且三家券商

IPO承销数量均超过

30家。

紧随

“三中”的是海通证券和民生证券,分别承销23家和

20家。华泰联合、国金证券、国泰君安君安均承销了

19家企业的

IPO,

市场份额相同,竞争激烈。

与

2019年相比,华泰联合、国金证券的业绩增幅较快,民生证券稳步攀升,国泰君安较为稳定。

在市场如此火热的情况下,招商证券、东兴证券、国信证券排名有所下降,市场份额流失较为严重,其中国信证券降幅明显。广发证券因投行业务被证监会重罚而停滞,市场份额急剧缩水,但仍然排在前

20。

兴业证券、西部证券、国元证券荐的市场份额增长较快,排名也从去年的

20名开外闯入前

20名。

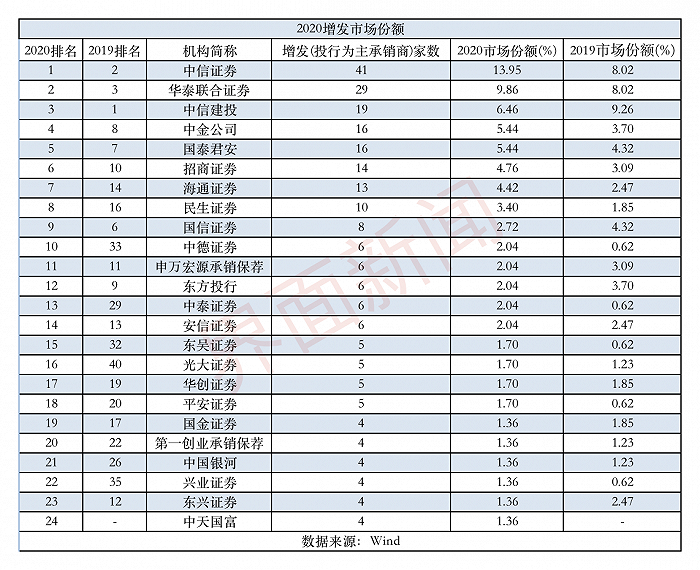

2020

年

2月

14日,证监会发布

“再融资新规”,放宽了对主板(中小板)、创业板上市公司定向增发股票的监要求,上市公司再融资需求集中爆发。

Wind

数据显示,截至

12月

10日,共有

305家公司实施增发(其中定向增发

304家),共募集

7680亿元。

2019年则有

251家公司通过增发募集资金

6888元。

市场共有

8家券商承销超过

10家公司的增发,中信证券仍然一枝独秀,截至

12月

10日共主承销

41家公司的增发,市场份额为

13.95%。

IPO

承销规模:中信建投反超“老大哥”中信,

京沪高铁

IPO贡献大

在IPO承销规模方面,前

9名券商承销规模均超百亿,光大证券、东兴证券逼近百亿大关。

虽然

IPO承销保荐的数量不敌中信,但在

IPO承销规模方面,中信建投反超中信,成功登顶。

截至

12月

10日,中信建投

IPO承销规模为

728.53亿元,独占鳌头,同时也是唯一一家实现超

700亿元募资额的券商。

2020年初,中信建投

独家保荐

了

京沪高铁

IPO项目

,

募集资金超过

300亿元人民币

。

海通证券、中金公司、中信证券的承销规模分别为

612.65亿、

446.91亿和

430.39亿。海通证券凭借承销保荐数量上的优势,一举从去年的第

15位杀至榜眼,并与身后的中金公司和中信证券证券拉开差距。

2020年

7月,海通证券与中金证券作为联席主承销商负责中芯国际

IPO项目,绿鞋后募集资金超过

500亿。

第

5-9名分别为国泰君安、华泰联合、国金证券、招商证券和民生证券,承销规模分别为

430.03亿、

215.47亿、

198.51亿、

164.34亿、

125.69亿、

100.4亿。

此外,光大证券、兴业证券、东方投行、平安证券、中国银河的

IPO承销规模可谓突飞猛进,分别从

2019年的第

22、

30、

33、

49、

42名跃升至

2020年的第

10、

12、

13、

19、

20位

。

简体中文

简体中文