锂业双雄在今年一季度遭遇业绩大滑坡。

天齐锂业(002466.SZ)公布的一季报显示,其实现营收9.68亿元,同比下降27.57%;净亏损5亿元,上年同期为盈利1.11亿元。

天齐锂业称,今年上半年预亏7亿-10亿元。这主要由于锂化工品及锂矿售价和销量较上年同期下降。此外,与上年同期相比,汇率变动较大,导致本期财务费用汇兑损失金额增加。

锂业双雄之一的赣锋锂业(002460.SZ),净利也出现大幅减少。

赣锋锂业一季度营收为10.79亿元,同比减少18.88%;归属于上市公司股东的净利润为774.6万元,同比减少96.94%。

标普全球普氏(S&P Global Platts)亚太金属部门指数经理王杨雯对界面新闻记者称,截至4月底,国内碳酸锂和氢氧化锂的库存依然很高。

“尤其是碳酸锂,平均库存达到正极厂1-2个月的消耗量,供过于求的情况恐将持续一段时间。”王杨雯称。

碳酸锂、氢氧化锂及其他锂化合物,主要由从锂辉石和盐湖卤水中提取出来的锂原材料加工而成,它们和三元前驱体共同用于生产三元电池的正极材料。

从需求面看,目前正极厂的生产瓶颈在于海外订单减少。

“从海外疫情判断,4月的海外订单量可能还不是最少的,5月将继续下探。“王杨雯称,这造成了正极厂商的复工瓶颈,碳酸锂和氢氧化锂的采购量也将相应变低。

她认为,市场环境欠佳,从业公司盈利能力不佳是普遍情况。

但根据王杨雯调研,近一个月,大型生产商锂盐报价比较坚挺,中小型厂商报价下调较快。

截至4月17日,标普全球普氏的数据显示,电池级碳酸锂估价持稳于4.58万元/吨,氢氧化锂估价也保持在5.3万元/吨。两项估价均为中国完税交货价(DDP)。

王杨雯认为,如果锂矿资源可控,大型锂盐生产商凭借完善的产业链布局和生产能力,成本相对可控,即便利润下滑或清零,只要现金流能够维持,仍比其他中小企业的生命力更强。

“长期看,新能源车有着很大的发展前景,相对应的上游企业也一样。只是过程可能各有曲折了。”王杨雯称,三元材料仍是动力电池生产的主要趋势。

王杨雯表示,天齐锂业和赣锋锂业为是行业领军先锋,行业布局相对完整。

天齐锂业拥有目前全球目产能最大、品位最高的西澳大利亚格林布什锂辉石矿山。该矿山由天齐锂业收购的泰利森公司运营。

2018全球锂矿供应商分布。图片来源:Roskill2019

天齐锂业还在澳洲投资建设了奎那那氢氧化锂项目,同时持有全球最大卤水储量的智利盐湖巨头SQM 23.77%的股份。

天齐锂业的客户,包括全球十大电池正极材料制造商的七家,全球五大电芯电池制造商中的三家。此外,还有LG化学、SKI、Ecopro和瑞典电池厂商Northvolt等新签客户。

赣锋锂业拥有的锂电产业链也较全,涉及上游锂矿、锂化合物,金属锂、锂电池及锂电池回收等。其大客户包括特斯拉、宝马、大众等车企,以及动力电池巨头LG化学。

全球锂资源供给主要来自盐湖和锂矿山。其中,成熟的盐湖主要分布在南美锂三角和中国;成熟的锂矿山主要在西澳。

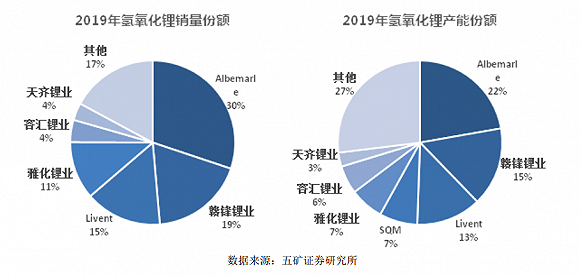

根据五矿证券研究报告,2019年全球单水氢氧化锂的产销量约为9.96万吨,需求量约为7.97万吨。其中,锂离子电池领域的需求约6.2万吨。

五矿证券预计,2025年全球氢氧化锂的需求总量将大幅增长至56.6万吨,2019-2025年的复合平均年增长率约38.65%,2022年锂电池对于氢氧化锂的需求量预计将超越碳酸锂。

简体中文

简体中文