岁末之际,首个披露支持中小银行发展专项债的省份终于来了。

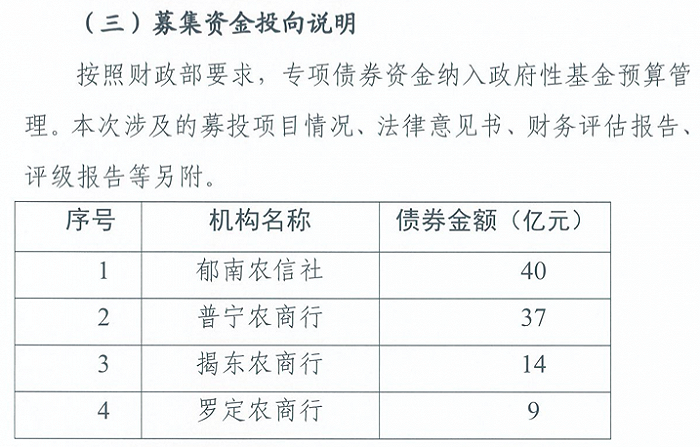

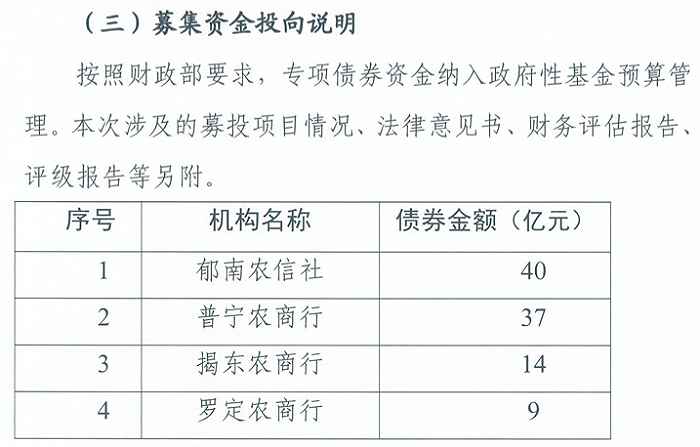

12月1日,中债网发布的2020年广东省支持中小银行发展专项债券信息显示,广东省将于12月7日招标发行100亿元人民币的支持中小银行发展专项债券,期限为10年。募集资金用于郁南农信社、普宁农商行、揭东农商行和罗定农商行增资,存续期第6-10年,每年按照发行规模的20%偿还本金,利息按半年支付。

据界面新闻记者了解,这是地方政府首次公布此类债券的具体发行计划。

具体看,本期债券募集资金通过广东粤财投资控股有限公司(简称“粤财控股”)采用间接入股等方式,分别向上述四家机构注资补充资本金。粤财控股是广东省属金融控股龙头企业,截至2019年底,公司资产总额775亿元,管理资产规模5351亿元。

“这个入股方式非常好。从广东这个方案来讲,实际上它涉及到一些体制机制改革。间接通过粤财控股来注资,我理解应该是粤财控股拿这部分专项债券的钱,以股权的形式投到这些金融机构中。这样的话,它的所有权就不是虚置的,因为粤财控股代表着广东省政府,直接参与到这些银行的公司治理过程当中。”国家金融与发展实验室副主任、银行研究中心主任曾刚告诉界面新闻记者。

指定4家农商行为战略合作单位

广东省此次募集的100亿中小银行专项债投向为1家农信社和3家农商行。其中,郁南农信社募资金额为40亿元,普宁农商行、揭东农商行、罗定农商行分别为37、14、9亿元。据界面新闻记者了解,这些金融机构的规模均较小,分布在粤西、粤东等非珠三角地区。

在操作路径上,本期债券由广东粤财投资控股有限公司作为资金运营主体,通过间接入股等方式分别向上述4家小银行注入资本金。

“粤财控股拥有多个金融牌照,资源上能给这些银行产生协同效应,包括不良资产处置,粤财都能起到很大作用,在业务上能给这些银行提供有利支持。”曾刚分析道。

同时,为支持上述四家银行全面转化经营机制,广东省农村信用社联合社或广东省深化农合机构改革工作领导小组办公室指定农商银行、顺德农商行、珠海农商行、南海农商行分别作为战略合作单位,配合粤财控股做好资金运营管理工作,并在本期债券还本宽限期后,参与粤财控股所持有的上述四家银行股份的市场化转让。

“后续这些战略合作单位有可能会入股,但这只是猜测,这些银行属于广东省内比较优质的农商行,即使以后不入股,通过经营管理层面的帮助,也会有助于这几家银行管理能力的提升。”有分析人士告诉界面新闻记者。

在一些受访人士看来,这份方案有着完整的退出路径。银行通过治理和经营管理的提高,提升市场的价值,为股权退出和债务清偿提供了基础,是一个比较完整的路径安排。

对于发行专项债的目的,近日批复的广东省《关于2020年省级财政第三次预算调整方案的报告》提到,此次新增的100亿元专项债券按照各高风险农合机构资金缺口、所在地实际需求及帮扶机构出资情况分配,主要用于定向帮扶高风险农合机构推进风险化解及机制转换工作。

专项债年末密集来袭

除了广东省之外,此前已有温州银行、广西北部湾银行、乌海银行、内蒙古银行披露了申请地方专项债补充资本金计划。

从披露公告看,仅温州银行一家披露了具体的认购方式。温州银行表示,拟募资不超过70亿元用于补充该行核心一级资本和处置不良资产。在认购方式上,由老股东按比例配股,老股东(含股东指定的关联方)未足额认购的部分,通过地方专项债券资金筹集,由温州市人民政府指定特定主体认购。但专项债发行方案以中国银保监会最终批复为准。

除此之外,山西、陕西、浙江三省均将于12月发行地方政府专项债用于补充中小银行资本金,额度分别为153亿元、46亿元、50亿元,期限均为10年期。其中,山西省明确发行时间为12月中旬,浙江省明确发行时间为12月中下旬。

“注资是一种特殊的补充资本方式,考虑到中小银行面临的经营环境挑战越来越大,如果在资本注入的同时,不进行体制机制的改革,那么很难保证补充资本完成后银行能恢复活力。”曾刚分析说。

中泰证券银行业首席分析师戴志锋认为,用地方政府专项债来注资中小银行,使地方政府成为股东,地方政府债务显性化,地方政府对银行的权责更为清晰。这种模式与中小银行的公司治理结构匹配。但注资思路是“托底”的,而不是“兜底”。中小银行竞争力的提升在于公司治理和业务结构转型,这需要观察未来难度较大的“深化改革”。

简体中文

简体中文