自新冠疫情爆发以来,美联储的量化宽松(QE)政策便多次救市场于危难之中。可以说,如果没有美联储注入的数万亿流动性,美股市场早就“哀鸿遍野”了。法兴银行近日发表报告称,如果没有QE,标普500指数如今应该接近1800点而不是3500点。

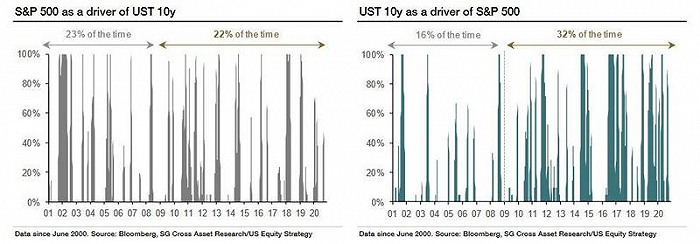

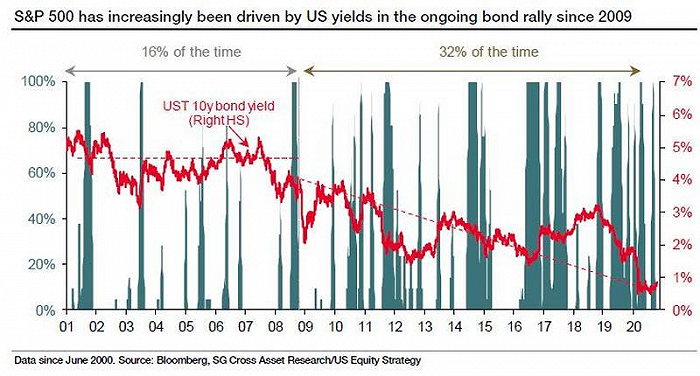

首先,作为背景,法兴银行(SocGen)策略师报告称,他们发现,自2009年以来债券收益率的长期趋势加速,引发了股票和债券之间因果关系的转变。

具体而言,在QE之前,美国股票在通常情况下是美债的驱动力,因为投资者会根据股市总体上提供的风险开/关信号,在其投资组合中增加或减少债券。然而,自QE以来,这种因果关系已经完全改变:美国股票越来越受到美债收益率的驱动。

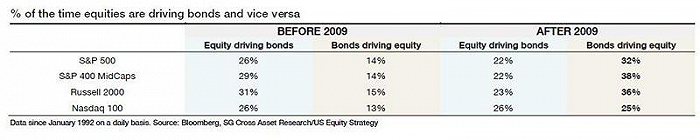

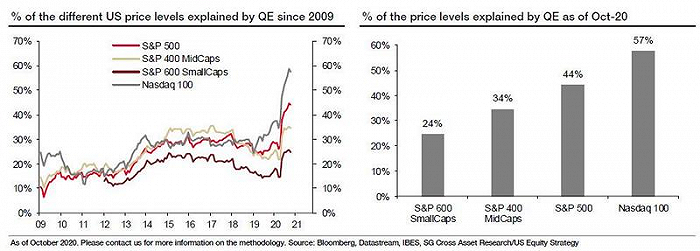

报告指出,对于所有美国股票指数(从大盘,中盘股和小盘股到更注重科技的纳斯达克100指数),美债收益率在股票回报中的作用越来越大。从2009年至今,债券驱动着标普500指数32%时间内的表现、标普400中小盘指数达到38%、罗素2000指数达到36%,以及纳斯达克100指数四分之一时间内的表现。

“总体而言,债券驱动股票的因果关系比2009年以前的频率高出约2倍。”该行策略师写道。

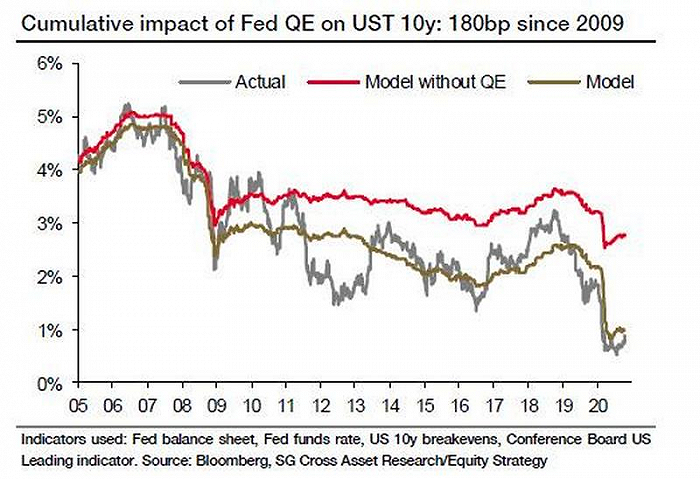

其次,法兴银行经研究发现,自2009年以来,不同波次的QE对10年期美国国债收益率的累计影响约为180bp。换句话说,如果没有QE,10年期美国国债收益率将在2.8%左右,“这个数字在当前环境下,是无法想象的”。

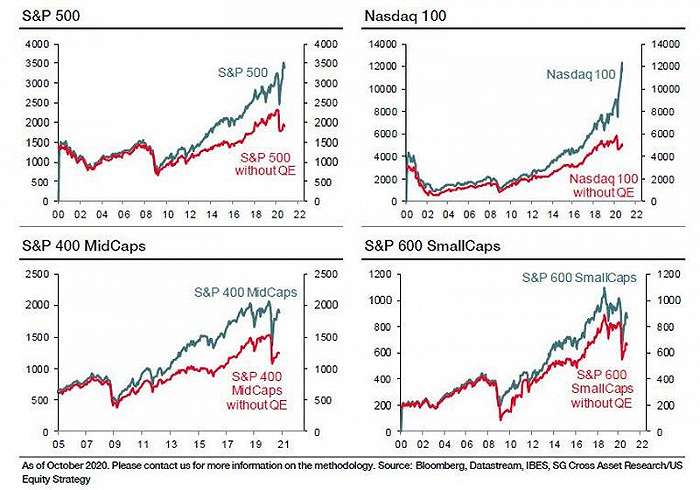

至于影响的规模,法兴银行经过一系列研究后表示,各个股指所受影响不尽相同,其中纳斯达克100指数受到的影响最大(尤其是今年),而标普600小型股指数受到的影响最小。截止到2020年10月,纳斯达克100指数的表现有57%是由QE驱动的。

至此,法兴银行得出结论称,“如果没有QE,纳斯达克100指数应该接近5000点而不是11000点,而标普500指数应该接近1800点而不是3300点。”

无独有偶。随着投资者将越来越多的目光投向美国大选,摩根士丹利上周发出警告称,选举后的形势往往与选举前截然不同,投资者最好不要过分强调政治主张,美联储的角色才更加重要。

大摩高级投资组合经理Andrew Slimmon指出,投资者应该关注大选后由美联储宽松货币政策所创造的一种“极好”局面,它将继续推动市场回升,直到情况发生改变为止。“我认为,美联储正在做的事情比谁赢得大选重要得多,”他说。

简体中文

简体中文