见习记者 | 王鑫

股票质押业务始终是悬在国开证券头顶的一把“达摩克里斯之剑”。因股票质押业务不合规,国开行旗下的国开证券被北京证监局责令改正,并被要求增加内部合规检查次数。

12月23日,证监会发布公告称,国开证券在开展股票质押业务时,未对单一融资客户做出审慎判断,未严格落实业务风险管控要求,存在业务决策流于形式、风险管理和内部控制不健全等问题。

根据相关规定,北京证监局决定对国开证券采取责令改正并增加内部合规检查次数的行政监管措施。国开证券需在收到决定书之日起

30日内向北京证监局提交书面整改报告。

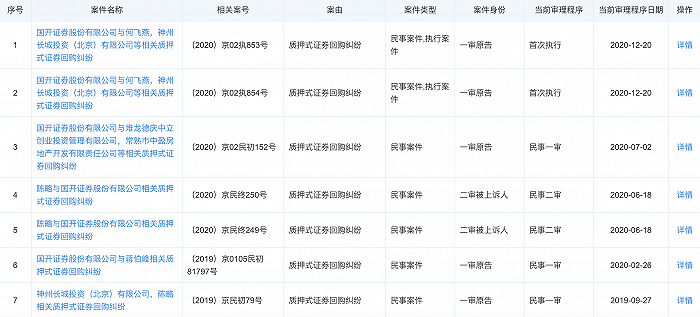

近两年来,国开证券涉及的质押式证券回购纠纷有所增加。天眼查数据显示,国开证券多项股权质押业务正在履行诉讼程序。

股票质押业务曾是国开证券赴主板上市的

“拦路虎”。2018年,国开证券的上市辅导券商中信证券发布总结报告称,经过辅导,国开证券已不存在影响发行上市的实质性问题,具备

A股发行上市的基本条件。

然而,国开证券在

2019年出现亏损,因不满足连续

3年盈利这一条件,上市之路就此搁浅。

2019年财报显示,

按照合并口径,

2019年

公司实现营业收入

16.44亿元,同比减少

2.55

亿元,降幅

13.44%

;实现净利润为

-4.66

亿元,同比减少

10.66

亿元,降幅

177.70%

。

年报称,合并口径净利润减少的主要原因为

2019年部分股票质押业务风险进一步暴露,相应增提减值准备。截至2019年末,国开证券信用交易业务余额

51.61

亿元,其中股票质押业务余额

45.78

亿元,融资融券业务余额

5.83

亿元。

2020年,国开证券在人事及业务方面发生较大变动。11月18日,国开行总行巡视办主任孙孝坤接任国开证券董事长兼总裁。公开信息显示,2017年7月起孙孝坤曾在国开证券担任党委副书记、监事长、纪委书记一职,2019年9月卸任。

11月16日,国开证券在北京金融资产交易所挂牌转让旗下9家证券营业部资产及相关权益。官网信息显示,国开证券出让前仅有10家营业部,此次转让中仅保留了北京珠市口东大街营业部1家,其余9家全部出清。

国开证券表示,公司于2019年调整了战略定位,零售业务转型为其新定位具体举措之一。在转让完成后,国开证券仍保留了经纪业务牌照,未来将立足于新的战略定位,重点为机构客户提供经纪业务服务。

2018年,多家民营上市公司控股股东股票质押爆仓,风险充分暴露。截至2018年底,监管及各地政府成立纾困基金,金额超过7000亿元。

近3年,监管机构先后针对券商股权质押业务出台《股票质押式回购交易及登记结算业务办法(2018年修订)》、《证券公司参与股票质押式回购交易风险管理指引》、《关于证券公司办理场外股权质押交易有关事项的通知》、《关于股票质押式回购交易相关事项的通知》、《证券公司风险控制指标计算标准(征求意见稿)》等政策文件,以规范相关业务。

2020

年

11

月

7

日,央行发布《中国金融稳定报告

(2020)

》

,数据显示,截至

2019

年末,

A

股上市公司股票质押规模

5790

亿股,较上年下降

8.76%

,十年来首次出现下降,股票质押融资爆仓风险下降。

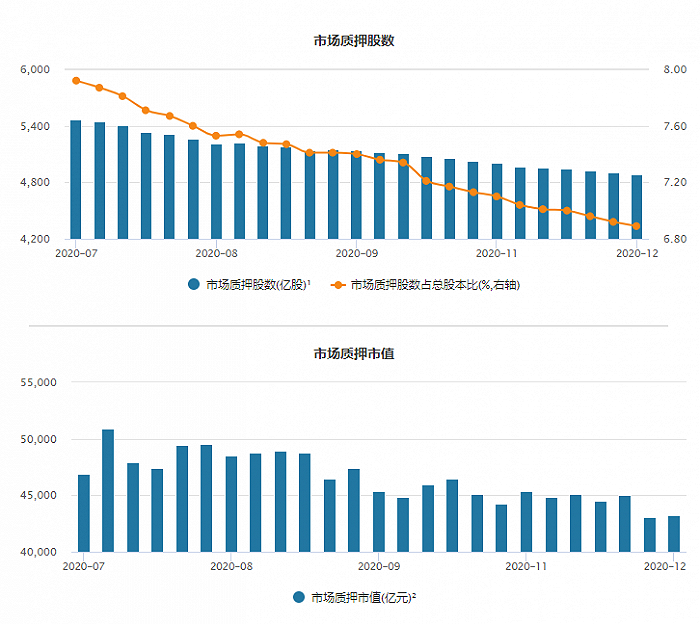

Wind

数据显示,截至

12

月

24

日,市场质押股数

4890.21

亿股,较

2019

年底的

5806.29

亿股下降

15.77%,市场质押股数站总股本的6.89%

;市场质押市值为

4.32

万亿元,相比

2019

年底的

4.58

万亿元下降

5.68%

。

简体中文

简体中文