4月22日,AH股券商中原证券(601375.SH)发布2019年年报,报告期内公司实现营业收入23.73亿元,同比增长43.82%。不过公司归母净利润却同比出现了负增长,下滑11.50%至5822万元。

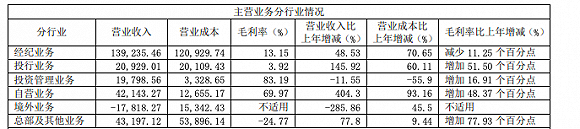

具体到各业务条线上,2019年中原证券经纪业务实现13.92亿元营收入,同比增长48.53%,经纪业务仍旧占据公司营收一半以上;与此同时,中原证券2019年自营业务增长速度最快,达到了404%的同比增幅,实现营收4.21亿元,为公司第二大业务;投行业务与资管业务营收则均在2亿元左右;唯一出现亏损的则是境外业务,该项业务营收从2018年的1.53亿元转至2019年的-1.78亿元。

期货业务大手笔未见成效

据证券业协会数据,截至2019年年底,国内133家证券公司营业收入和净利润分别在当年增长了35.37%、84.77%,这一背景下,中原证券负增长的净利润显得格格不入。

从中原证券年报数据来看,公司在营收实现43.82%同比增长的同时,公司营业支出也在2019年上升了43.98%至22.59亿元。其中其他业务成本增长了3.478亿元,中原证券将此归咎在子公司大宗商品贸易销售成本增加上。

事实确实如此,2019年中原证券大宗商品贸易销售成本就增加了3.477亿元。但当期大宗商品贸易带来的收入却只同比增长了3.448亿元。虽然大宗商品带来的利润依然为正,但中原证券2019年该项业务的成本增长速度显然更快一些。

作为河南地区唯一的证券公司,中原证券紧邻国内三大商品期货交易所之一的郑商所,这也奠定了公司期货业务的发展基础。

2019年中原证券期货经纪业务上新增客户2487户,服务客户总量达2.65万户,其中机构客户较上年增长7.69%,机构客户资金规模较上年增长52.03%。累计成交手数与成交金额均有一定幅度上涨。

特别值得一提的是,截至2019年末,中原证券大宗商品存货账面价值增加了近一个亿,达到1.21亿的水平。公司因开展仓单质押融资业务而设定质押的大宗商品存货账面价值也达到了7735万元。

不过从业绩来看,中原证券期货相关业务并不亮眼,除收入成本齐增的大宗商品贸易业务外。公司2019年期货经纪业务净收入也下滑了近1200万元,至4599万元。

投行团队大扩容

除大宗商品贸易销售成本的大幅增加外,中原证券2019年业务及管理费也平添了3亿元左右的成本。对此,中原证券表示,主要为投行业务条线员工增加,人工成本增加。

对比2018年年报,中原证券投行业务人员确实增加了53人至317人的规模,其中保荐代表人增至50人,准保代人数达到89人,与此同时公司总员工数并未发生太大改变。

中原证券人力的投入确实取得了一定回报,公司投行业务2019年实现营收2.09亿元,同比增长145.92%,成为除自营业务外业绩增幅最大的业务。投行业务毛利率也增长了约50个百分点。

据年报披露的信息显示,中原证券2019年完成了投资银行业务条线改革,建立了以投资银行管理委员会为核心的集体决策机制,初步形成了北京、上海、郑州三个区域性投资银行总部的格局。

2019年,中原证券共完成IPO联席主承销项目1单,上市公司再融资项目3单,沪深两市股权主承销金额全年累计人民币21.13亿元,较上年增长523.30%;完成企业债项目4单,公司债项目9单,金融债项目2单,债权类主承销金额全年累计人民币112.53亿元,较上年增长97.42%。此外,公司还完成上市公司并购重组独立财务顾问项目5单,新三板定向融资8单。

按照中原证券的规划,2020年公司还将持续深化投行改革,紧跟科创板发展及创业板、新三板改革等市场机遇,同时发挥本土优势,深耕河南市场。为此,公司计划打造专业化的股权发行团队和债权发行团队,加强发行承销能力建设。

境外业务出现巨亏

境外业务营收转负也是中原证券2019年净利润负增长的一大原因。

2018年中原证券境外业务收入尚有1.53亿元,而2019年公司则在这一项业务上取得了-1.78亿元的营收。

据了解,目前中原证券主要依靠子公司中州国际及其子公司开展境外业务。截至2019年末,相关子公司证券经纪业务开户数达到7,013户,较上年增长4.05%,经纪业务证券累计交易额242.32亿港元,较上年增长29.00%;投行业务方面,年内完成各类投行项目11单,募集资金约12亿港元。

但受经济波动影响,中州国际部分投资项目出现逾期风险直接导致了营收转负。2019年末中州国际总资产为22.76亿港元,净资产4.13亿港元。当年公司实现营业收入-2.02亿港元,净利润-3.31亿港元。

简体中文

简体中文