券商定增等融资一直紧锣密鼓,同在6月9日,海通和南京证券两家券商宣布公司定增获批。再融资新规后多家券商修改定增方案,2020年有5家券商定增获批,预计募资上限已达600亿元。

6月9日,海通证券和南京证券公告显示,公司关于非公开发行A股股票均于近日获得证监会核准。结合两家券商此前的预案公告看,证监会核准海通证券定增不超过16.18亿股新股,预计募资上限200亿元,增发目的为项目融资;核准南京证券定增不超过6.60亿股新股,预计募资上限60亿元,增发目的为项目融资和补充流动资金。

财联社记者注意到,海通证券是今年证监会核准的5家定增券商中,预计募资上限金额最高的券商。此外,证监会批复显示,除核准海通非公开发行不超过16.18亿股新股外,国盛集团也获得相应的股东资格核准。

截至2020年一季度,国盛集团持有海通2.38亿股,占总股本持股比例的2.07%,位居公司第七大股东。

募资用于项目融资和补充流动资金

海通和南京证券此次增发的主要目的为项目融资和补充流动资金。

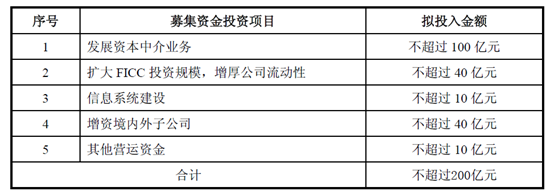

海通此次增发目的是项目融资,据今年2月海通定增预案显示,此次公司募资投资项目包括发展资本中介业务、扩大FICC投资规模,增厚公司流动性、信息系统建设、增资境内外子公司和其他营运资金。

图片来源:《海通证券股份有限公司非公开发行A股股票预案(二次修订稿)》

海通表示,公司拟通过非公开发行A股股票的方式扩大资本规模、夯实资本实力,抓住资本市场以及证券行业的发展机遇,构建差异化竞争优势,提高风险抵御能力,为公司在日趋激烈的竞争中赢得战略先机。

此次海通定增发行对象为:上海国盛集团、上海海烟投资、光明集团、上海电气集团及符合中国证监会规定的证券投资基金管理公司、券商、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者(QFII)以及其他境内法人投资者、自然人等不超过35名特定对象。

南京证券的增发目的是项目融资和补充流动资金。

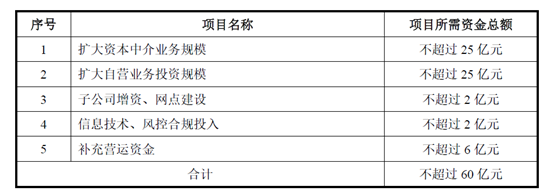

图片来源:《南京证券股份有限公司非公开发行A股股票预案(修订稿)》

据南京证券今年3月公布的定增预案显示,此次公司募资投资项目包括扩大资本中介业务规模、扩大自营业务投资规模、子公司增资和网点建设、信息技术和风控合规投入、补充营运资金。

南京证券表示,公司拟非公开发行A股股票募集资金,积极推进在渠道、产品、服务和运营模式的转型,优化业务结构,逐步改变目前以传统通道业务为主的经营模式,重点发展资本中介业务、自营业务等,培育新的利润增长点,同时强化自身的经营管理水平,为股东创造更大的回报。

南京证券此次发行对象包括公司控股股东南京紫金投资集团、股东南京新工投资集团、南京市交通建设投资控股集团在内的不超过35名(含35名)特定对象。

业内人士认为,在资本市场改革和监管打造航母级券商的风口,及时补充资本实力是券商实现可持续发展的重要驱动力量。

再融资新规后多家券商调整定增方案

海通和南京等多家券商于今年对定增方案进行了调整。

2月14日,证监会发布《关于调整

的决定》《关于调整

的决定》《关于调整

的决定》(以下简称“再融资新规”),放宽再融资规则。

根据再融资新规,上市公司实施定增,将发行对象放宽由10人增至35人;将定价基准从九折调整为八折;锁定期缩短至18个月和6个月;不再适用减持新规;允许锁价定价基准日可以为关于本次非公开发行股票的董事会决议公告日、股东大会决议公告日或者发行期首日等。此外,已取得批文、尚未完成发行且批文仍在有效期内的上市公司,适用调整之后的新规则,上市公司履行相应的决策程序并更新申请文件或办理会后事项后继续推进。

业内人士认为,再融资新规的放宽程度超出预期,上市公司定增积极性大幅提升,定增融资规模预计也将重新回到万亿以上。而在资本市场改革和监管打造航母级券商的风口,及时补充资本实力是券商实现可持续发展的重要驱动力量。

2月25日海通证券二次修订此前的200亿元定增预案,据再融资新规对包括修订本次非公开方案中发行对象上限、发行价格及定价原则、限售期等相关内容作了相应调整。具体来看,公司将发行对象上限由10名调整为35名,定价基准由九折调整为八折,锁定期由36个月和12个月分别缩短至18个月和6个月。

3月份,南京证券对定增方案中的发行对象数量上限、发行价格、限售期安排等相关内容进行了调整。具体来看,公司将此前的发行价格不低于定价基准日前20个交易日公司A股股票交易均价的90%调整为80%。在限售期安排方面,持有南京证券股份比例5%以下的发行对象本次认购的股份自发行结束之日起6个月内不得转让,之前为12个月内不得转让。

中信建投在3月14日收到证监会核准后,3月26日,公司再次对定增方案进行调整。虽然中信建投的定增项目已过会,但批文在有效期12个月内,公司仍可就定增方案进行调整,但仍须证监会审核。

4月25日,国信证券收到证监会出具的关于核准非公开发行股票的批复,成为据再融资新规调整定增方案后,首家定增获批通过的券商。国信曾在3月3日对公司不超过150亿元的定增方案在发行时间、发行价格及定价原则、发行对象与认购方式、限售期等方面进行了调整。

第一创业在3月31日修订定增方案后,公司于4月30日通过证监会审核,此后便是海通和南京证券在调整定增方案后获批。

核准券商预计募资上限已达600亿元

财联社记者统计,2020年以来,有10家券商公布了定增方案最新进展。其中,浙商和西部证券分别在今年5月20日和4月2日公布了新的定增预案;证监会核准了海通、南京、第一创业、国信和中信建投5家券商的定增方案,预计5家合计募资上限已达600亿元。

数据来源:Choice

此外,中信证券于今年3月11日办理完成了定增登记手续。

2020年公布定增方案最新进展的10家券商中,预计募资上限超100亿元的有五家。海通以200亿元的募资上限金额位居首位;国信和中信证券以150亿元和134.60亿元紧随其后;中信建投和浙商以130亿元和100亿元的募资上限金额分列第四和第五。此外,西部证券以75亿元的定增规模位居第六;其余四位分别为西南、南京、第一创业和中原证券。

从增发数量上限上看,破10亿股规模的有6家。国信增发数量上限为16.4亿股,增发数量上限最高;其次为海通和中信建投,增发数量上限分别为16.18亿和12.77亿股,西部、西南和浙商证券的增发数量上限也破10亿股。

从增发目的来看,项目融资、补充流动资金、偿还债务等成为券商定增的主要目的。

简体中文

简体中文