经过两年多时间的大洗牌,美国第三方在线外卖行业格局已经基本确立。但这个市场或将迎来最后一次洗牌,从而确立三国鼎立的局面。

上市出售都可接受

尽管之前洽购美国第二大外卖平台GrubHub数月无果,最终未能达成收购交易,但Uber并没有放弃在外卖领域进行收购整合的计划。这一次他们的收购目标则是美国第四大外卖平台Postmates。 据美国媒体透露,Uber计划斥资26亿美元收购Postmates。 如果双方达成一致,下周就会宣布交易。按照销售额计算,Uber旗下的Uber Eats目前是美国第三大外卖平台,和GrubHub规模非常接近。

Postmates现在则抱着两手准备:一方面按部就班继续准备首次公开募股(IPO),另一方面也不拒绝在合理价格下被收购的可能。与Uber及DoorDash一样,Postmates总部也位于旧金山。美国融资平台Pitchbook的数据显示,创办于2011年的Postmates累积融资9.06亿美元,去年秋天F轮融资2.25亿美元,当时的估值为24亿美元。

实际上,Postmates早在去年年初就秘密提交了上市文件。 但去年美国资本市场风向开始逐渐转变,投资者越来越重视创业公司自身的造血能力和盈利前景。 Uber上市后股价始终低迷,一直在努力推进盈利目标;另一家创业公司WeWork的资本泡沫破灭,更给不少创业公司的高估值带来了拖累。去年市场就曾经传出Postmates被洽购的消息。

在这种并不乐观的资本环境下,很多创业公司都推迟了上市计划,Postmates也是其中之一。他们原本和Airbnb一样,打算在今年夏天上市。但即便上市之后,市场份额较低的Postmates股价也未必有太大上升空间。因此投资人也愿意看到Postmates被收购,以合理的估值退出。Postmates的主要投资者包括了黑石、老虎基金等基金大鳄。

Postmates目前在美国外卖市场的份额约为8%。即便Uber收购了Postmates,两家公司合并的市场份额也只有30%,依然明显落后于DoorDash。相对于此前Uber收购GrubHub成为外卖市场最大平台,Uber收购Postmates的交易应该在反垄断调查方面不会遭遇太大的阻力;这笔交易的前景要更为现实。

四大平台形势确定

美国在线外卖行业从2018年开始进入整合阶段,背后原因和中国几年前的行业洗牌也没太大差别。 一方面是因为外卖送餐目前还是个资本密集的竞争市场,各家公司都在亏本运营,需要不断进行融资才能继续保持竞争力。 而过去两年硅谷投融资环境已经开始趋于理性,市场份额较小、增长空间有限的小外卖平台的融资面临挑战。

另一方面,行业整合趋势已经日趋明朗,小平台的投资者也希望见好就收,不愿在看不到明朗空间的情况下继续投入烧钱大战,更不想看到小公司资金耗尽导致最后血本无归。 投资人也在施加压力,促使小公司接受大公司的收购邀约,在估值还算合理时尽快退场。

在过去的两年时间,资金充足的几大平台纷纷收购一些资金和市场有限的小平台,包括DoorDash斥资4.1亿美元收购Caviar,Grubhub斥资3.9亿美元收购LevelUp,等等。这才形成了目前DoorDash、GrubHub、Uber Eats和PostMates的四大平台局势。而为了节省宝贵资金,收购大多是以换股的方式进行的。

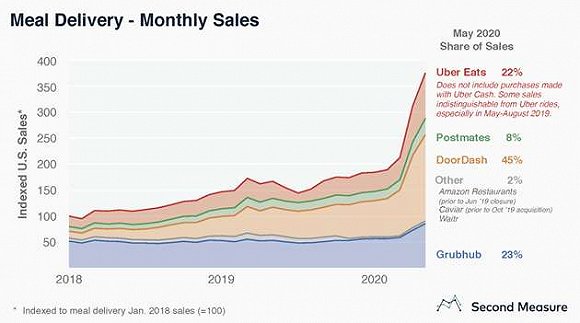

过去两年美国外卖送餐的市场在不断扩大,四大平台的市场份额也在不断扩大。从市场研究机构Second Measure的统计显示,按照销售额计算,今年5月份,DoorDash在美国外卖市场的份额已经达到了45%,Grubhub和Uber Eats份额基本相当。目前四大平台的市场份额总和已经达到了98%,基本完成了市场洗牌。

去年6月,亚马逊宣布退出外卖市场,关闭亚马逊餐厅业务。这个市场失去了最大的变数。此外,美国还存在着一些专注于中餐行业的华人送餐平台,可以接受支付宝和微信支付,给华人带来了诸多便利。但这些送餐平台大多专注于洛杉矶、纽约、旧金山湾区等华人聚集的地区,市场和用户群体相对有限,也无法拓展到全美。

Uber收购交易泡汤

不过,四大平台在不同地区各有侧重,这给收购带来了协同效应。 DoorDash在美国各地份额比较平均,Grubhub市场侧重于美国东北部,Uber Eats在南部发展更高,Postmates则在洛杉矶有明显优势。各家也在争夺热门餐厅的合作资源,举例来说,DoorDash拿到了麦当劳等更多的连锁餐馆合作伙伴,Uber Eats抢下了星巴克,Postmates则拥有炸鸡店Popeyes,肯德基则花落Grubhub。研究公司Edison Trends的数据显示,美国80%的餐厅都和三大平台达成了合作。

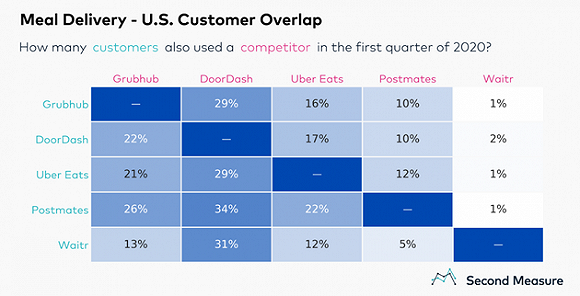

此外,四家平台的用户也存在着部分重合。显然,美国消费者也不会死守着一家外卖平台,至少会同时安装两个外卖应用。 Second Measure今年第一季度的数据显示,DoorDash有22%的用户也在用GrubHub,Uber Eats有29%的用户也是DoorDash的用户。如果Uber Eats收购Postmates,只能得到后者78%的用户,因为Postmates本来就有22%的用户是Uber Eats用户。

共享出行巨头Uber一直是过去两年外卖市场最大的整合推手。去年他们甚至还想收购外卖市场的最大平台DoorDash,因为两家公司有共同的投资者软银愿景基金。当时DoorDash的市场份额还只有32%,而Uber Eats的份额为20%。考虑到反垄断监管问题,两家公司没有继续推进谈判。Doordash最近一轮融资4亿美元,估值已经达到了160亿美元,目前也在筹备上市。

此前Uber Eats一直在洽购总部位于芝加哥的GrubHub,对后者的估值报价是63亿美元,但最后GrubHub却把Uber Eats当作了抬价联,6月中旬作价73亿美元卖给了总部位于荷兰的欧洲外卖巨头Just Eats Takeaway。这家欧洲外卖巨头也是今年年初英国外卖巨头Just Eat和欧洲大陆外卖巨头Takeaway合并而成的,合并交易总额高达111亿美元。GrubHub早在2014年就上市了。

实际上,Uber即便谈妥收购Grubhub,也会面临着反垄断调查的考验,双方都对此有点信心不足。但Just Eats因为业务市场在欧洲,在美国不需要担心反垄断的问题。然而,Grubhub找了欧洲人联姻,似乎也无法增强他们在美国市场的竞争力。有趣的是,Just Eats是在Uber洽购Grubhub之后才提出邀约的,而另外一家欧洲外卖巨头Delivery Hero SE得知消息也曾经想横插一脚。

疫情带来机遇与压力

新冠疫情迫使美国各地陆续陷入停摆,给餐饮行业带来了巨大冲击,但也给外卖平台带来了高速增长的机遇。 今年5月份,29%的美国人通过外卖平台点餐,比一年之前的23%有明显增长。据市场研究公司Statista预计,今年美国外卖点餐用户或将达到1.12亿人,同比增长17%。而外卖市场总销售额或将增长20%,达到265亿美元,大致是中国市场的一半。

美国用户通过外卖平台订餐,除非点餐费用之外,还需要支付消费税(各地税率不一,硅谷是近10%)、服务费(5%)、送餐费(DoorDash是6美元)以及送餐员的小费(至少5美元)。如果每月支付10美元成为订阅会员,那么超过12美元的外卖单子可以免除送餐费。此外,由于餐馆需要向外卖平台支付佣金,因此餐馆提供给外卖平台的食物价格和份量也会有所不同。

虽然今年的市场增长主要来自于新冠疫情,但在可预见的将来,美国外卖市场还有着明显的增长空间。Statista预计,2024年美国外卖点餐市场规模将达到323.3亿美元。与此同时,每用户平均营收(ARPU)也将从2020年的185美元增长到198美元。18-34岁人群是美国外卖点餐市场的核心用户群,所占用户比重超过了一半。

不过,市场大幅增长并不代表外卖平台能够盈利。实际上,目前大部分外卖平台依旧还在烧钱换市场的阶段。 一方面是因为各大平台在激烈市场竞争中,需要大举投入用于市场营销,同时提高员工安全防护,另一方面,生存艰难的餐馆也在呼吁外卖平台降低佣金,促使旧金山等地政府设置了佣金限制。

但对Uber来说,外卖市场是他们新的增长动力,因为Uber目前接近四分之三的营收都来自于出行业务。 由于疫情导致Uber主业打车业务急剧下滑,外卖业务也成为了Uber目前的增长重点。 尽管随着美国经济逐渐重开,Uber出行业务也在不断恢复,但要回到疫情之前的水平依然暂时不太可能。今年第一季度Uber Eats营收同比增长50%,达到8.19亿美元。实际上,Uber第一季度的营收增长完全来自于外卖业务。

Uber CEO科斯罗萨西(Dara Khosrowshahi)此前曾经表示,如果不能在外卖市场做到最大,那Uber就会选择退出。但现在外卖市场却是Uber不能舍弃的战略业务,这也是Uber一直在努力寻求并购机会的直接推动力。连续洽购DoorDash和GrubHub都没有如愿,Postmates成为了Uber在外卖市场最有可能也是唯一有可能的收购目标。只有占据足够的市场份额,才有可能获得更大的合作资源,带来更高的市场份额,最终实现可能的盈利前景。

中国外卖市场在经过残酷洗牌整合后,主要剩下了美团和饿了么两大巨头。看起来美国外卖市场最终将成为DoorDash、Uber Eats和GrubHub三足鼎立的局面。由于反垄断调查的压力,三大平台已经无法再进行并购整合了。

简体中文

简体中文