四大头部券商集中参与第一创业定增。

7月20日,第一创业(002797)公布了42亿定增发行对象,除获得老股东北京首都创业集团有限公司及两家国企注资外,第一创业此番定增还吸引了中信证券、国泰君安、中信建投、中金公司、浙商证券5家券商参与。

根据第一创业定增计划,公司将以6元/股的价格发行7亿股,募资总额合计42亿元,实际募集资金41.37亿元。本次定增募集资金将全部用于增加公司资本金、补充营运资金及偿还债务。

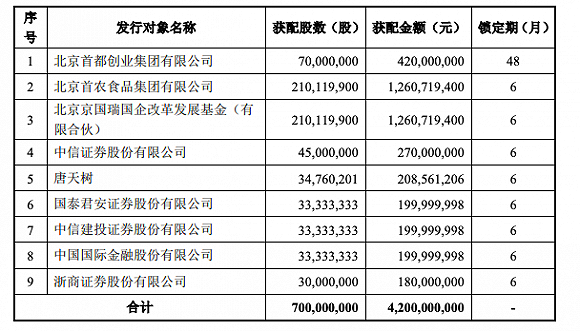

10名获配参与第一创业定增的发行对象中,公司第一大股东北京首都创业集团有限公司获配7000万股,折合资金4.2亿元。北京首农食品集团有限公司和北京京国瑞国企改革发展基金(有限合伙)则均获配2.1亿股。其中,北京首农食品集团有限公司由北京国资委100%控股,而北京京国瑞国企改革发展基金(有限合伙)大股东为北京国有资本经营管理中心,持股比为83.86%。

国企资金的注入还不能体现此次第一创业定增的特殊性。更为罕见的是,中信证券、国泰君安、中信建投、中金公司、浙商证券5家券商也均参与了第一创业的定增,定增锁定期均为6个月。

一众券商发行对象中,中信证券获配4500万股,获配金额2.7亿;国泰君安、中信建投、中金公司均获配3333.33万股,获配金额约2亿;浙商证券获配3000万股,获配金额1.8亿。

更值得一提的是,在此次第一创业发行启动开始前提交认购意向函的86名投资者中,证券投资基金管理公司就占到了23家,证券公司10家,保险公司5家。第一创业无疑受到了“同行”的追捧。

对于“同行”罕见参与第一创业定增的情况,有业内人士向界面新闻表示,这仍属于财务投资。

“第一创业定增价格6元/股,已经是公司在此轮上涨前的均价,目前市场对今年下半年牛市仍有期待,6个月锁定期结束后出售股份也符合券商利益”。某券商研究院相关负责人向界面新闻记者表示,第一创业投行业务有着自己的特色,公司在华南地区业务也在行业中表现强势,属于券商财务投资的优质资源。

近期第一创业发布的业绩预告显示,公司2020年上半年预计盈利3.97亿元–4.39亿元,同比增长90%-110%。目前,公司在广东拥有分支机构最多,达16家。2019年第一创业广东地区共取得营收1.26亿元,占公司总营收的4.88%。

采访中也有业内人士猜测,近期监管层“鼓励券商基金公司并购重组”也可能是第一创业受到券商资金追捧的原因。

“第一创业自身股权分散,公司第一大股东首创集团旗下则有首创证券这一券商资源,两者很有可能成为此番券业并购重组的对象”。有北京地区券业人士表示。

7月17日,证监会相关部门已向各派出机构发布通知,鼓励证券公司、基金管理公司做好组织管理创新工作。通知的重点之一,就是解决同业竞争问题,鼓励有条件的行业机构实施市场化并购重组。

该券业人士表示,此次第一创业定增,包括首创集团、首农集团、北京京国瑞国企改革发展基金在内的三家北京国企均有参与。“未来在北京国资引导下,第一创业和首创证券的并购重组可以展开想象,这对于券商资金而言也极具吸引力”。

目前,首创集团持有首创证券63.08%的股份。而此次定增后,首创集团将持有第一创业总股本的12.72%,保持公司第一大股东的位置。首农集团、北京京国瑞国企改革发展基金(有限合伙)两家北京国资企业持股比均为4.99%,并列公司第三大股东。而中信证券与中信建投则将分别成为第一创业的第九、第十大股东。

简体中文

简体中文