随着全球主要经济体疫情接近或已经度过高峰,市场研究的重点也从疫情本身延伸至本次灾难对后续经济局势的影响。

摩根士丹利首席经济学家Chetan Ahya预测,全球经济在2020年上半年将萎缩2.3%,如果疫情按预期在今年四/五月见顶,今年下半年全球经济有望取得1.5%的同比增长。即便如此,2020全年世界经济仍将出现0.6%的萎缩。

作为全球确诊病例数最多的美国,经济受重创的迹象也才刚刚显示出来。大摩预计,今年二季度美国经济季调年化下降30.1%,同期失业率也将上升至12.8%,刷新上世纪四十年代有记录以来的极值。

刺激政策“药不能停”

即使在新冠危机前,全球经济在次贷危机后也一直处于人口统计(demographics)、债务(debt)和通缩(disinflation)的”3D危机”中,上一次出现类似的情况要追溯到上世纪30年代。

就今天而言,疫情对居民收入和需求带来的影响会进一步加剧通缩压力。同样各国名义GDP的放缓将使得家庭和企业承担更高的债务水平,进一步推动债务问题。

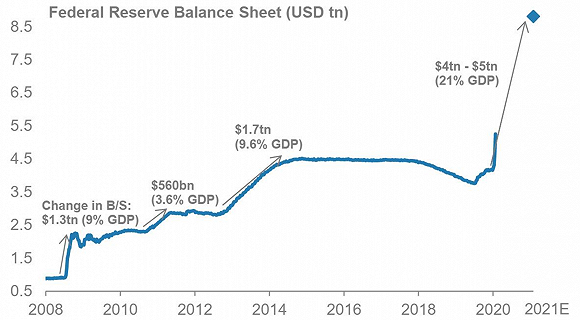

面对如此严峻的形势,主要经济体也纷纷祭出了前所未有的政策力度和出台速度。G4央行(美联储、欧央行、日本央行、英国央行)均已宣布了激进的量化宽松计划。大摩预计这些央行在本轮宽松周期中将采购约6.5万亿美元的资产,单单是美联储一家采购量就将达到4-5万亿美元水平。

(美联储资产负债表有望提升至美国GDP的20%,来源:MS、ZeroHedge)

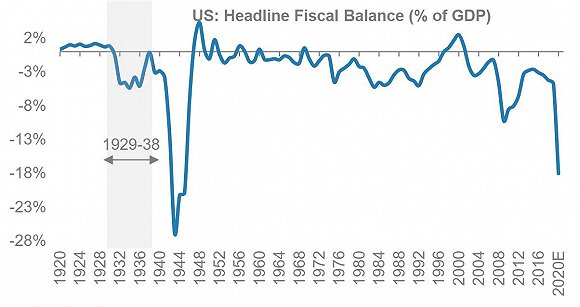

相比于需要层层传导的货币政策,多国同步跟进了更加“简单粗暴”的财政措施。以美国为例,刚刚推出的2万亿美元刺激计划势必将2020年美国财政赤字提高14%,远高于次贷危机时期救济政策的9%,从而使得2020年名义赤字水平提升至GDP的18%。

(今年美国财政赤字将达到二战以后最高水平,来源:MS、ZeroHedge)

从1930年代的经验来看,高规格的财政和经济刺激政策是应对“3D危机”的重要措施。但从防范疫情第二波爆发的角度来推测,全球经济触底反弹的时间点会较此前预计的2020年三季度更晚一些。

同时大摩警告称,大规模的经济刺激政策需要有更强的定力,至少要坚持到通胀有规律地重返央行政策目标。在1936-1937年当时的政策制定者过早地叫停了大规模扩张政策,使得美国经济在后续两年里出现二次触底。

“债务问题”靠边站

虽然近几周激增的联邦赤字显著增加,但这一举动却没有引起往日“债务过高问题”的忧虑思潮。

经济政策研究中心(CEPR)联合创始人Dean Baker表示,传统观念上美联储借钱越多、负债成本(收益率)越高的理论完全没有兑现。同时在经济快速崩溃和失业井喷的状态下,债务规模的问题应当被放在一边。

联邦预算委员会主席Even MacGuineas指出,在现在这种紧急状态下,向未来借钱是非常合理的行为。唯一需要考虑的问题是,此举在危机过去后,将使得国家经济重回正轨变得更加艰难。

前欧央行主席,“鸽王”德拉吉也发表文力挺“全球放水”的操作。德拉吉表示,如果此时不提高公共债务水平,生产能力以及财政基础可能会遭到永久性的损害,这将会对经济造成更大冲击,并最终危急政府信用。

美国能够“安心印钱”的另一个重要原因是,美联储提前降息的操作使得美国国债的财务成本显著降低。

按照美国当地时间周一30年期美债收益率1.332%计算,即使增加2万亿美元的国债,每年美国需要承担的利息成本仅为266亿美元。更重要的是,美国作为债务人是不需要“还本”的,只要能够控制好利息支出水平,再庞大的债务也不会构成问题。

简体中文

简体中文