1月26

日,快手正式向港交所递交了公司上市发行方案。招股书显示,快手计划

2月5日于香港联交所主板开售,股份代号1024。

招股书显示,快手指示性发售价格范围在每股

**105港元

-115** 港元之间 ,以此计算对应股份市值分别为

4314亿港元和

4724亿港元,

**估值

介于556亿至609亿美元(约4337亿至4750亿港元)** ,最终发售价及配售结果将于

2月4日公布。

快手此次上市采取

AB股架构,其中B类流通股份每手买卖单位为100股。

此次公开发行共计发售约3.65亿股股份,其中约3.56亿股股份将做

国际发售,约913万股股份将做香港公开发售。

招股书显示,如按照发售价的中位数

110港元计算,快手本次全球发售拟募集金额将达到

394.77 亿港元 ,其中约138亿港元将用于增强生态系统、扩大用户群以及改善服务;约118亿将用于加强研发和技术能力;约39亿将用于营运资金;约98亿用于战略投资及收购。

快手成立于2011年,是中国头部短视频社交平台之一,截至

9月30日,快手中国应用程序及小程序的平均日活用户达

3.05亿,平均月活跃用户达

7.69亿。

快手旗下产品包括快手主站、快手极速版及快手概念版,

主营业务包括直播、线上营销服务以及电商、网络游戏等其他服务。

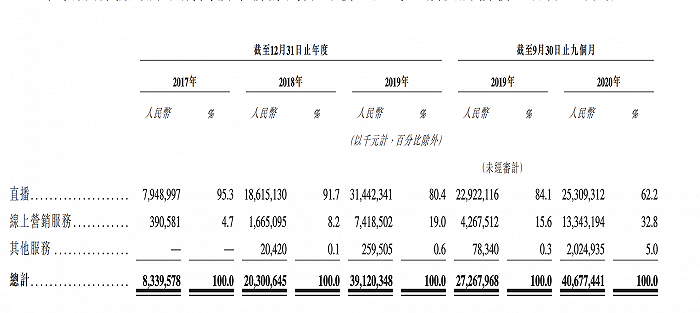

快手营收结构 图源:快手招股书

快手营收收入大部分来自直播业务,直播业务涉及向观众销售虚拟物品,观众购买虚拟物品后可于直播期间将其作为礼物赠送给主播。 截至2020年9月,快手直播平均月付费用户为5990万,直播收入约253亿,占总收入62%。

招股书数据显示,

2017-2019年,快手直播打赏业务收入分别为

79

亿、

186

亿、

314

亿,分别占总收入的

95.3%

、

91.7%

、

80.4%。

线上营销服务主要指为生态系统参与方提供整套线上营销解决方案,主要包括广告服务以及快手粉条。

广告服务指,基于大数据和人工智能,为广告提供精准触达,并收取费用。快手粉条,则是面向内容创作者,创作者可以通过付费的形式推广他们的作品。截至2020年9月,营销服务收入133.4亿,占总收入

32.8%。

17-19

年三年内,线上营销服务收入不断增加。从

3.906

亿元增至

17

亿元增至

74

亿元,分别占总收入的

4.7%、8.2%、19.0%、13.0%。

电商业务主要指用户通过在直播、短视频或者用户资料页面中提供的链接,在快手应用或通过第三方电商平台购买产品,快手按照产品价格及类型收取佣金。截至2020年9月,快手平台平均复购率超过65%,电商GMV为2041亿元。

截至2020年

11月

30日,快手电商

GMV为3326亿元人民币,超过

2019年全年

GMV的5倍。

总体来看,快手营收呈现快速增长状态。招股书显示,2017年,快手营收人民币83亿元,2018年为203亿元,2019年为391亿,2020年上半年253亿元,2020年9月407亿,2020年11月未经审计营收525亿元。

不过,在风险板块中,快手预警,该公司在营业纪录期间产生了净亏损且日后未必能达到或者维持盈利水平。

招股书数据显示,快手目前尚未盈利,2020年9月30日其公司经调整净亏损人民币72亿元,截至2020年11月30日其公司未经审计亏损扩大至94亿元。亏损原因在于销售营销、产品服务、技术研发方面的持续投资。

未来,快手计划通过扩大用户群及提升用户参与度、提高变现能力以及提高运营杠杆以进一步实现盈利。

简体中文

简体中文